شاخص قدرت نسبی RSI یک شاخص حرکتی است که در تحلیل تکنیکال برای تایید سیگنالهای خرید یا فروش استفاده میشود. به عنوان یک معامله گر مبتدی، مهم است که بدانید RSI چگونه کار می کند و چگونه مقادیر آن را تفسیر کنید. در این مقاله، مفهوم پیچیده RSI را تجزیه میکنیم و با استفاده از قیاسها و مثالهایی برای درک بهتر، آن را به زبان سادهتر توضیح میدهیم.

شما می توانید در سایت پرشین الیت به راحتی با خرید اشتراک سیگنال ارز دیجیتال, سیگنال فارکس و سیگنال فیوچرز ترید کرده و سودهای فوق العادهای کسب کنید. همچنین می توانید از طریق سایت ما به راحتی احراز هویت بایننس را انجام دهید.

شاخص قدرت نسبی (RSI)

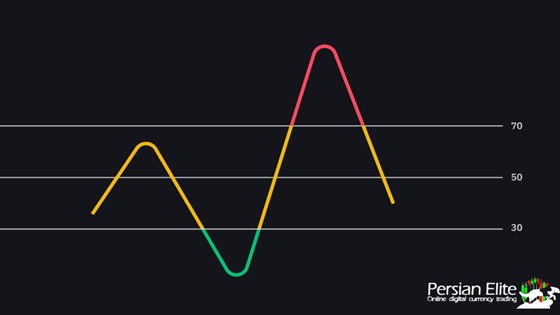

شاخص قدرت نسبی (RSI) یک ابزار تحلیل تکنیکال است که برای اندازهگیری میزان حرکت اخیر قیمت یک دارایی/بازار برای تعیین شرایط خرید یا فروش اشباع مورد استفاده قرار میگیرد. RSI به عنوان یک نوسان ساز حرکتی نامیده می شود که بین 0 تا 100 در نوسان است.

به "خط میانی" در 50 در تصویر زیر توجه کنید - معامله گران اغلب از این خط به عنوان یک مرجع استفاده می کنند. اگر RSI بالاتر از 50 باشد، معامله گران روند را صعودی در نظر می گیرند.

اگر RSI کمتر از 50 باشد، معامله گران اغلب مومنتوم را نزولی در نظر می گیرند. معامله گران نیز با این کار یک گام فراتر برداشته اند، با این ایده که اگر RSI از 70 بالاتر برود، این جفت نه تنها صعودی است بلکه به طور بالقوه در موقعیت اشباع خرید قرار دارد. از طرف دیگر، معامله گران اغلب تصور می کنند که اگر RSI کمتر از 30 باشد، این جفت فقط نزولی نیست بلکه ممکن است در شرایط اشباع فروش قرار داشته باشد.

محاسبه شاخص قدرت نسبی (RSI)

شاخص قدرت نسبی (RSI) توسط فرمول زیر می توان محاسبه کرد:

[((1+(میانگین تغییر بالاترین قیمت/میانگین تغییر پایین ترین قیمت)/RSI=100-[100

این شاخص توسط مهندس، ریاضیدان و تاجر J. Welles Wilder توسعه داده شد. وایلدر در آن زمان یک معامله گر سهام و کالا بود و با یک مشکل رایج در رابطه با زمان ورود و خروج به معامله مواجه شد. سپس وایلدر فرمولی برای غلبه بر این چالش ایجاد کرد و به معاملهگران اجازه میدهد نقاط ورودی/خروجی طولانی و کوتاه را بهتر زمانبندی کنند.

اندیکاتور RSI حرکت قیمت نمایش داده شده بین کندل ها را برای آخرین دوره های "X" درجه بندی می کند (با X ورودی استفاده شده توسط معامله گر، معمولا 14 با RSI). با تغییر قیمت، RSI این تغییرات را در قیمت نسبت به حرکات قبلی قیمت ثبت میکند تا «قدرت» بازار را نشان دهد.

نوسانگر تکانه چیست؟

RSI یک نشانگر نوسان ساز حرکت است. اما این به چه معناست؟ مانند RSI، مفهوم نوسانگر مومنتوم برای اولین بار توسط جی. ولز وایلدر در کتاب مشهورش، مفاهیم جدید در سیستم های معاملاتی معرفی شد. برای درک RSI، باید بدانید که نوسانگر مومنتوم چیست و چگونه کار میکند، زیرا این دو شاخص با هم برای پیشبینی زمان تغییر احساسات بازار استفاده میشوند.

مومنتوم به تعیین سرعت یا فرکانس (یا سرعت) قیمت در بازار کمک می کند. جان جی مورفی در کتاب خود آن را به شرح زیر توضیح داده و فرمول آن را نیز بیان کرده است.

حرکت بازار با در نظر گرفتن مداوم تفاوت قیمت ها برای یک بازه زمانی ثابت اندازه گیری می شود. برای ایجاد یک خط حرکت 10 روزه کافی است قیمت پایانی 10 روز پیش را از آخرین قیمت بسته شدن کم کنید. سپس این مقدار مثبت یا منفی حول یک خط صفر ترسیم می شود. فرمول تکانه یه صورت زیر است:

M=V−Vx

که در این فرمول: V=آخرین قیمت، Vx=قیمت بسته شدن و x تعداد روز پیش است.

این عبارت ریاضی یک فرمول ساده برای درک قدرت و ضعف سهام است. زمانی که بازار در حال افزایش است مفیدتر است زیرا روند های صعودی بیشتر از نزولی دوام می آورند.

پس زمینه اندیکاتور RSI

در همین کتاب جی. ولز وایلدر همچنین RSI یا شاخص قیمت نسبی را معرفی کرد، شاخصی در محدوده 0 تا 100 که نشان می دهد اگر سهام بیش از حد ارزش گذاری شده است. معمولاً اگر قیمت سهام به بالای 70 درصد RSI حرکت کند، اشباع از خرید در نظر گرفته می شود. به همین ترتیب، اگر قیمت سهام به زیر 30 درصد برسد، اشباع از فروش تلقی می شود.

جدا از اینکه نشان می دهد که یک بازار چه زمانی صعودی یا نزولی است، شاخص RSI همچنین برای جمع آوری ایده ها در مورد روندهای عمومی استفاده می شود.

قانون کلی برای مطالعه شاخص RSI

RSI نشان دهنده شرایط اشباع خرید در بازار است و به پوشش سود کمک می کند. همچنین سهام های اشباع فروش را برای بازگشت احتمالی شناسایی می کند. RSI نمودارهای قیمت را به چندین منطقه بین صفر تا صد تقسیم می کند و معامله گران خط قیمت بین دو حد را مطالعه می کنند. منطقه بین سی تا هفتاد بیشترین منطقه مورد مطالعه است که به ترتیب نشان دهنده شرایط اشباع فروش و خرید است.

همچنین به مطالعه روند صعودی و نزولی عمومی به ترتیب بالای 50 و زیر 50 خط کمک می کند. هنگام مطالعه RSI، واگرایی چیزی است که باید به دنبال آن باشید. واگرایی RSI نقطه عطف را نشان می دهد، جایی که خط قیمت ممکن است تغییر جهت دهد.

وایلدر در کتاب خود واگرایی را به دو دسته واگرایی مثبت و منفی طبقه بندی کرده است. او عقیده داشت که حرکت جهت دار قیمت را تایید نمی کند، بنابراین باید انحراف را برای تغییر احتمالی روند شناسایی کنید. واگرایی شرایطی است که در آن خط قیمت و RSI در جهت مخالف حرکت می کنند.

واگرایی مثبت وضعیتی است که در آن RSI بالاترین و پایین ترین سطح را ایجاد می کند، اما خط قیمت یک بالا و پایین پایین تر را ثبت می کند. برعکس، زمانی که RSI پایین و پایینتر را در برابر پایینترین سطح و بالاتر خط قیمت ثبت میکند، یک واگرایی منفی رخ میدهد. چارتیست ها برای برنامه ریزی برای ورود و وجود در بازار به دنبال نقطه واگرایی در نمودار قیمت هستند.

نحوه تفسیر اندیکاتور RSI

- در طول یک بازار صعودی، ارزش سهام ممکن است به طور مکرر برای یک دوره به سقف بیش از حد خرید 70 برسد. اگر این اتفاق بیفتد، مقدار RSI را می توان تا 80 تنظیم کرد که روندهای قوی را نشان می دهد.

- RSI پیچیده تر از نمودار خط قیمت است. جزئیاتی مانند دو بالا یا دو پایین را ارائه می دهد که نمودار خطی نمی تواند توضیح دهد. علاوه بر این، این اندیکاتور سطح حمایت یا مقاومت سهام را واضح تر نشان می دهد.

- در یک بازار صعودی که RSI بین 40 تا 90 باقی می ماند، منطقه بین 40-50 به عنوان حمایت عمل می کند. به طور مشابه، در بازار نزولی بین 10 تا 60، منطقه بین 50 تا 60 به عنوان مقاومت عمل می کند.

- واگرایی زمانی رخ می دهد که یک خط قیمت یک بالا یا پایین جدید را نشان دهد که توسط شاخص RSI تأیید نشده است. این یک شاخص مهم است که روند معکوس قیمت را نشان می دهد.

- شکست نوسان بالا و نوسان پایین نیز بخشی از واگرایی است. هنگامی که RSI یک بالاترین پایین تر را نشان می دهد که پس از آن یک حرکت نزولی به زیر پایین ترین سطح قبلی دنبال می شود، گفته می شود که یک شکست نوسان بالا رخ داده است. به طور مشابه، زمانی که RSI یک پایینتر را ایجاد میکند، که پس از آن یک حرکت رو به بالا بالاتر از اوج قبلی انجام میشود، یک شکست نوسان پایین رخ میدهد.

محدودیت اندیکاتور RSI

مانند هر شاخص دیگری، نتایج شاخص RSI زمانی قابل اعتمادتر است که با روندهای بلندمدت مطابقت داشته باشد. علائم معکوس واقعی نادر هستند و باید از سیگنال های نادرست فیلتر شوند. زمانی که قیمت سهام سیگنال اشباع خرید و به دنبال آن کاهش شدید را نشان می دهد، ارزش RSI می تواند مثبت کاذب را نشان دهد. به طور مشابه، زمانی که یک متقاطع نزولی با شتاب ناگهانی در قیمت سهام دنبال شود، یک منفی کاذب ایجاد می شود.

ثانیاً، شاخص RSI می تواند برای مدت طولانی در محدوده خرید یا فروش بیش از حد باقی بماند در حالی که سهام مورد نظر حرکت مخالف را نشان می دهد. بنابراین، در سناریویی که قیمت به طور متناوب بین محدودههای صعودی و نزولی تغییر میکند، مفیدتر است.

مثال شاخص RSI

RSI خطی است که از 0 تا 100 متغیر است و قیمت بسته شدن کندل فعلی و قبلی را مقایسه می کند. اگر RSI بالاتر از 70 باشد، سهام ممکن است بیش از حد خرید شود، که نشان می دهد ممکن است به دلیل اصلاح قیمت باشد. برعکس، اگر RSI زیر 30 باشد، ممکن است سهام بیش از حد فروخته شود، که نشان می دهد ممکن است به دلیل افزایش قیمت باشد.

در اینجا می توانید نحوه عملکرد RSI را در نمودار مشاهده کنید:

اگر قیمت ها به شدت افزایش می یابد، خط روند RSI نزدیک به 100 است. اگر قیمت ها به شدت کاهش می یابد، خط روند RSI به 0 نزدیک می شود.

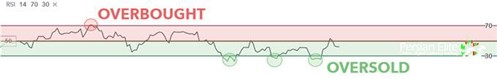

خط RSI در یک پنجره جداگانه در زیر نمودار معاملاتی نمایش داده میشود.

خطوط نقطه چین افقی خطوط سیگنالی هستند که پارامترهای آنها در تنظیمات مشخص شده است. مقادیر 30 و 70 به طور پیش فرض هستند. مقیاس سطوح در سمت راست نمودار RSI قرار دارد.

معامله گران می توانند سطوح سیگنال را بر اساس شرایط بازار تنظیم کنند. به عنوان مثال، اگر روند ضعیف باشد یا بازار ثابت باشد، معاملهگران ممکن است از تنظیم RSI پیشفرض 30 و 70 استفاده کنند. اما اگر روند مشخص باشد، معاملهگران ممکن است سطوح را به 20 و 80 تغییر دهند.

سوالات متداول

در ادامه با توضیحات مربوط به برخی از رایجترین سوالات مربوط به اندیکاتور RSI آشنا میشویم.

شاخص RSI باید برای چند روز تنظیم شود؟

بهترین تنظیمات RSI برای استراتژیهای معاملات روزانه برای 14 دوره تنظیم می شود. این میزان برای اکثر معامله گران مناسب است.

بهترین حد برای شاخصRSI چیست؟

یک شاخص RSI خوب چیست؟ معاملهگرانی که به دنبال فرصتهای سرمایهگذاری هستند، باید به دنبال مقادیر RSI باشند که به 30 یا پایینتر از آن سطح میرسند. این به آنها اجازه میدهد به دنبال گزینههای سرمایهگذاری باشند که ممکن است در جایی که قیمت ممکن است در آینده افزایش یابد، کمتر از ارزشگذاری شده باشند.

آیا نشانگر RSI همیشه کار می کند؟

RSI حرکت صعودی و نزولی قیمت را مقایسه میکند و نتایج را در یک نوسانگر که در زیر نمودار قیمت قرار دارد، نمایش میدهد. مانند بسیاری از اندیکاتورهای فنی، سیگنالهای آن زمانی قابل اعتماد هستند که با روند بلندمدت مطابقت داشته باشند. سیگنالهای برگشت واقعی نادر هستند و جدا کردن آنها از آلارمهای کاذب دشوار است.

استراتژی RSI برای 2 دوره چیست؟

استراتژی RSI 2 دوره ای که توسط لری کانرز توسعه داده شده است، یک استراتژی معاملاتی متوسط بازگشتی نسبتاً ساده است که برای خرید یا فروش اوراق بهادار پس از یک دوره اصلاحی طراحی شده است. معاملهگران باید زمانی که RSI دو دورهای به زیر 10 میرسند، به دنبال فرصتهای خرید باشند، که به شدت اشباح فروش تلقی میشود.

کلام پایانی

RSI یک اندیکاتور نوسان ساز بالقوه است که به معامله گران تصویری کلی از زمانی که روند قیمت در حال تغییر است می دهد. اگر از محدودیتهای آن آگاه باشیم، یک ابزار قدرتمند قیمت برای درک معکوس روند پیش از اتفاق افتادن است. پیشنهاد ویژه ما به شما کاربر عزیز این است که به کانال سیگنال ارز دیجیتال ما بپیوندید و درآمد دلاری داشته باشید.

دیدگاه شما