الگوی پرچم صعودی در معامله باز کردن معاملات طولانی

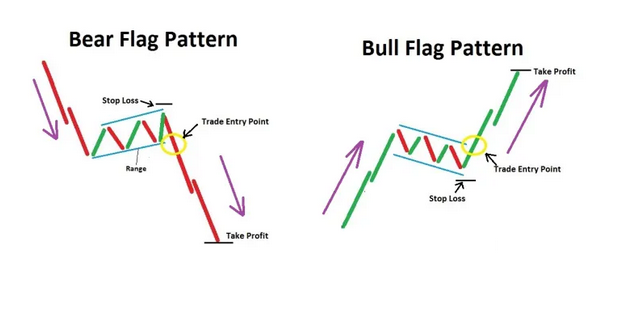

در دنیای شاخصها و الگوهای تکنیکال، یافتن یک ابزار قابل اعتماد و قابل اجرا که به شما در پیشبینی جهت قیمت کمک کند، چالش برانگیز است. الگوی پرچم (FLAG) یکی از الگوهای کلیدی ادامه دهنده روند است که باید به آن مجهز شوید. دو نوع FLAG وجود دارد: صعودی و نزولی که به دلیل شباهت آنها در این نوشته بیشتر به نوع صعودی آن پرداخته شده است.

شاید در ابتدا فکر کنید استفاده و تشخیص الگوی پرچم آسان است اما این موضوع، چندان هم ساده نیست و ظرافت های خاص خود را دارد. بنابراین ما نکاتی را برای کمک به مدیریت موثر این ابزار تکنیکال، جمع آوری کردیم که در ادامه با شما به اشتراک میگذاریم.

پرچم صعودی چیست و چگونه کار می کند؟

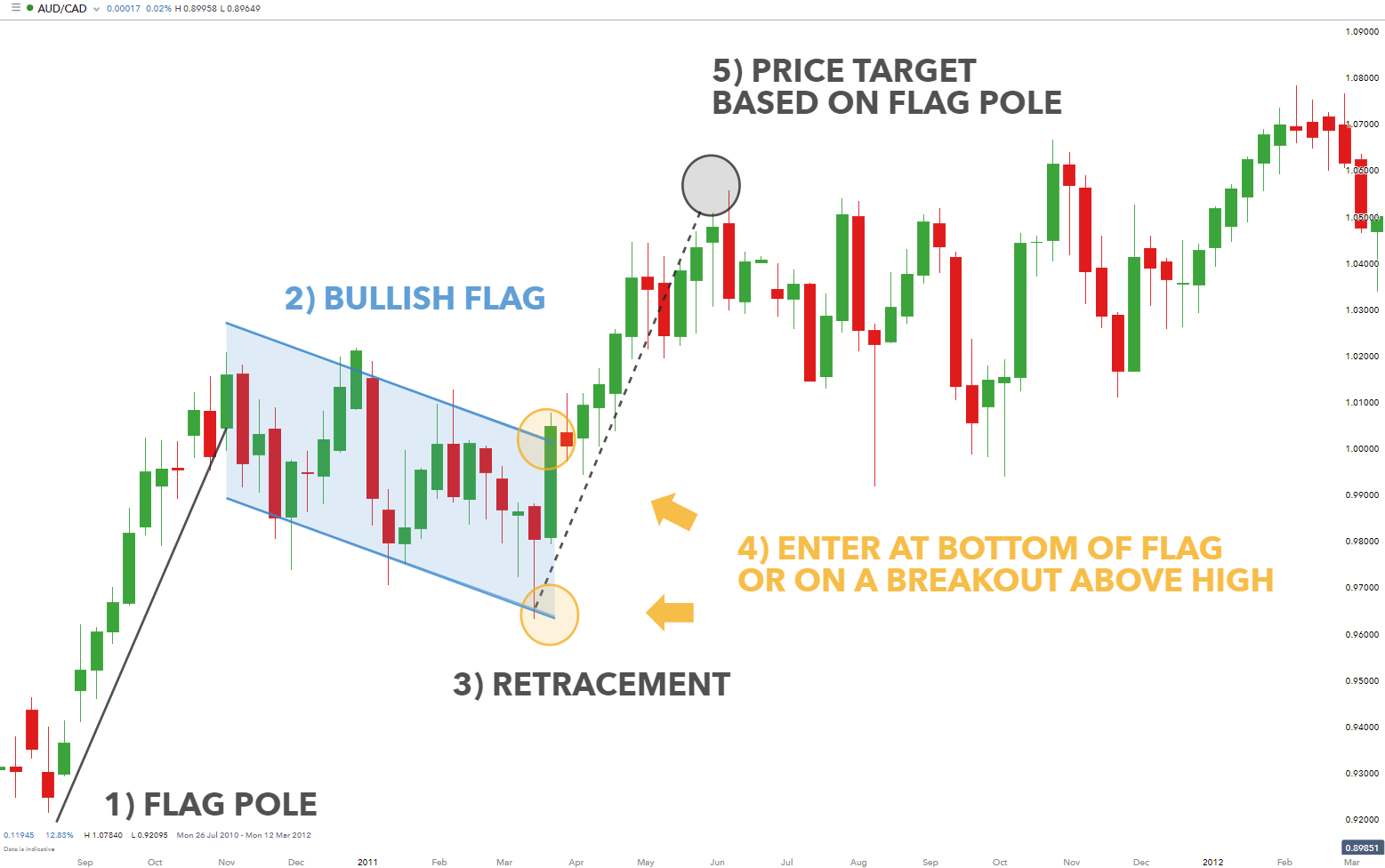

قبل از اینکه نگاهی عمیق به پرچم صعودی داشته باشیم، به شما یادآوری می کنیم که الگوی پرچم چیست. پرچم یک الگوی چارتی ادامه دهنده روند است که پیش بینی می کند روند موجود به قوت خود باقی بماند. سرمایه گذاران در سراسر جهان به دلیل ارائه سیگنال های قوی، این الگو را دوست دارند و می توان آن را در هر بازه زمانی و در انواع چارت ها پیدا کرد.

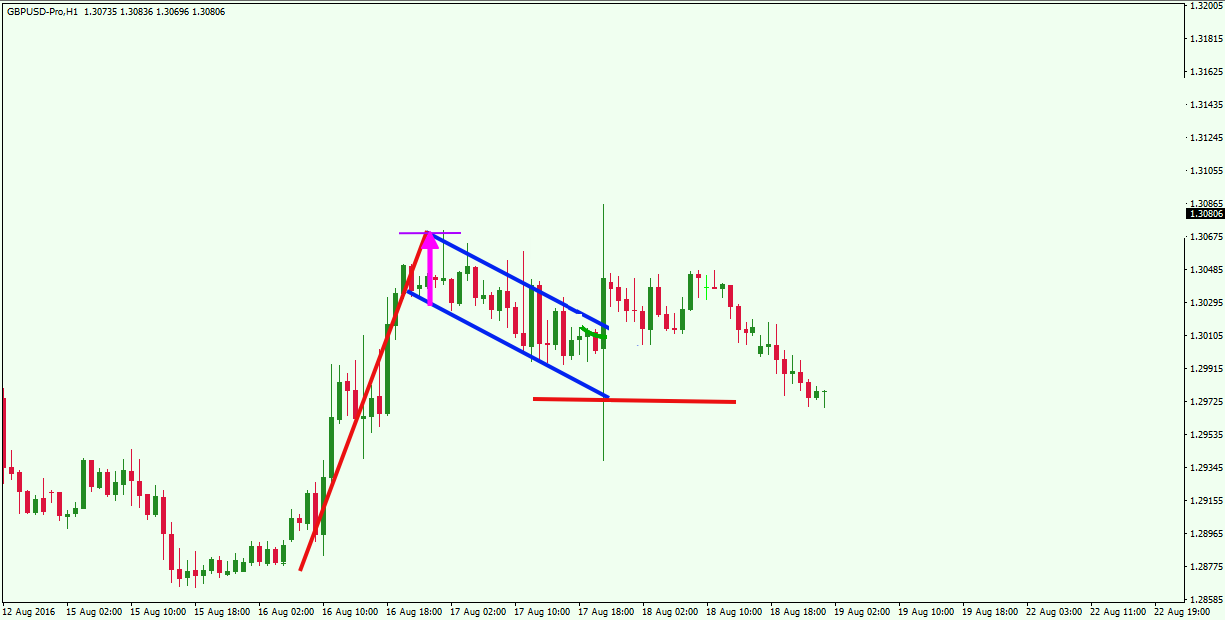

الگوی پرچم صعودی و نقطه ورود، استاپ و تارگت آن برای ترید

دو نوع FLAG وجود دارد: نزولی و صعودی. هر دوی آنها مانند یک مستطیل شیبدار به نظر میرسند که توسط دو خط روند، محدود شده اند. این دو سطح به عنوان سطوح مقاومت و حمایت الگو عمل می کنند.

پرچم صعودی به دلیل ضعف کوتاه مدت خریدارانی ایجاد میشود که قبلاً قیمت را بالا برده اند. این ضعف سبب تشکیل نوعی اصلاح در روند صعودی میشود.

به دلیل اینکه روند صعودی بعد از این اصلاح، از سر گرفته میشود میتوان آن را یک تثبیت نیز در نظر گرفت. مدت زمان لازم برای اتمام این تثبیت تا حد زیادی وابسته به تایم فریم تشکیل الگوی FLAG است.

بعد از تشکیل الگوی پرچم، ایده اصلی این است که در جهت روند کلی معامله کنید و هرگز خلاف آن معامله نکنید. یک معامله گر، باید سفارش خود را بالاتر از ضلع بالایی مستطیل (مقاومت) قرار دهد. زمانی که این مقاومت بشکند سفارش خرید تریدر نیز فعال خواهد شد.

الگوی پرچم صعودی در معاملات: مثال در بازار فارکس

معاملات روزانه نمودار جفت ارز EUR/USD را در نظر بگیرید. فرض کنید قیمت در طول یک روند صعودی قوی به مدت سه هفته اصلاح کرده است اما بعداً به حرکت صعودی خود ادامه داده است. این الگو را می توان در بازار فارکس، سهام، ارزهای دیجیتال، کالاها و غیره استفاده کرد.

مزایا و معایب معامله الگوی پرچم صعودی

هر ابزار تکنیکال دارای مزایا و محدودیت هایی است. الگوی FLAG نیز از این قاعده مستثنی نیست. الگوی پرچم، عنصر کلیدی بسیاری از استراتژی های معاملاتی است. این الگو به عنوان نشانه ای از ادامه روند و ابزاری که سطوح ورود و خروج را فراهم می کند مفید است.

دو محل ورود متفاوت که تریدرها بر حسب پلن معاملاتی خود میتوانند در الگوی پرچم صعودی وارد شوند

این الگو را میتوان در بازه های زمانی مختلف و هر گونه چارت از جمله چارت ارزها، اوراق بهادار، CFD ها، معاملات آتی و سهام استفاده کرد. با این حال، برای بازارهای ارز و بورس رایج تر است. این الگو برای مبتدیان دشوار است زیرا شبیه الگوی نموداری مستطیل است. همچنین وقوع آن در نمودار، چندان رایج نیست و در برخی از موارد ممکن است سیگنال های جعلی ارائه دهد.

مقایسه الگوهای پرچم صعودی و مستطیل در معامله

گاهی اوقات، تشخیص FLAG از مستطیل دشوار است.

شباهت ها

خطوط روند، هر دو را احاطه می کنند

هر دو در طی یک مکث در روند شکل می گیرند

هر دو مستطیلی شکل هستند(البته پرچم های مثلثی نیز در بازارهای مالی یافت میشوند)

تفاوت ها

الگوی مستطیل به صورت افقی شکل می گیرد. در عین حال، الگوی پرچم یک مستطیل مورب است .

چگونه الگوی نمودار پرچم صعودی را شناسایی کنیم؟

الگوی پرچم شبیه یک الگوی مستطیلی است و یک معامله گر باید هنگام علامت زدن پرچم در چارت به اندازه کافی دقت کند.در اینجا چند مرحله وجود دارد که به شما در تعیین الگوی پرچم صعودی کمک می کند.

مرحله 1. باید یک روند صعودی، وجود داشته باشد زیرا پرچم صعودی یک الگوی ادامه دهنده روند است، نه یک الگوی بازگشتی.

مرحله 2. اصلاح باید شروع شود و قیمت باید کاهش یابد. تنها در این صورت است که الگوی پرچم شکل میگیرد.

مرحله 3. اگر اصلاح کمتر از 38% باشد، الگوی پرچم نداریم. اصلاح نباید کمتر از 38 درصد روند باشد.

مرحله 4. خطوط روندِ موازی الگو را رسم کنید.

مرحله 5. در پایان، قیمت باید بالاتر از مرز بالای الگو شکسته شود.

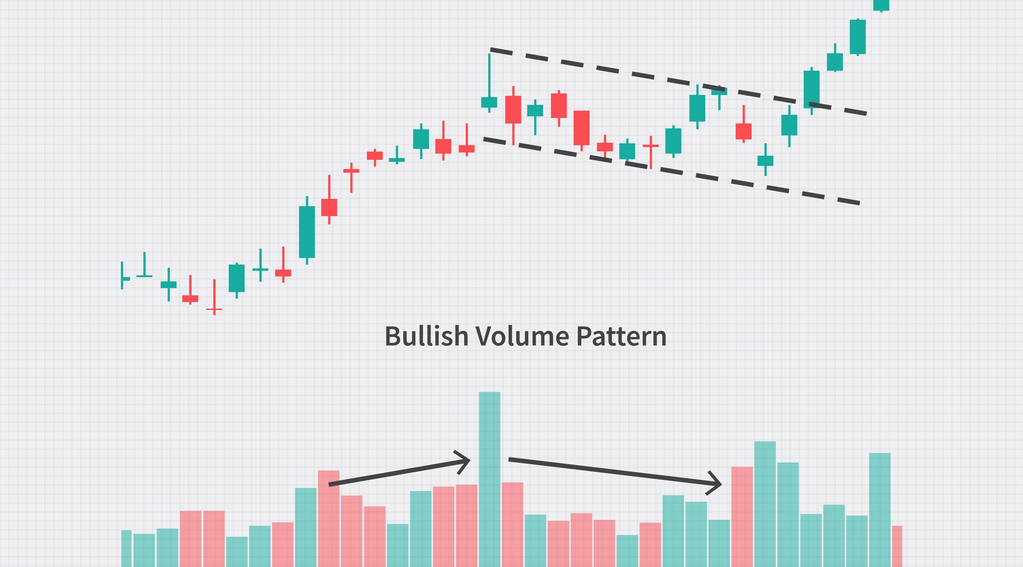

حجم معاملات برای پرچم صعودی

برای تایید شکل گیری پرچم، خریداری در معاملات خود می توانید از شاخص حجم استفاده کنید. پرچم صعودی یک الگوی نموداری است که در یک حرکت صعودی شدید شکل گرفته است. حجم معاملات در هنگام شکل گیری الگوی پرچم صعودی با افزایش شدید مواجه می شود.

هنگامی که قیمت تثبیت می شود، انتظار می رود که شاخص حجم کاهش یابد زیرا خریدارها برای مدتی قوی نیستند. به طور همزمان، شکست مقاومت پرچم به سمت بالا نشان دهنده قدرت خریدارها خواهد بود، بنابراین حجم معاملات باید افزایش یابد. تا روند صعودی ادامه یابد.

پرچم صعودی در مقابل پرچم نزولی

پرچم های صعودی و نزولی تنها دو نوع الگوی پرچم هستند که معکوس یکدیگر هستند. تفاوت اصلی این است که پرچم صعودی در روند صعودی رخ می دهد اما پرچم نزولی یک الگوی ادامه روند نزولی است. الگوی پرچم صعودی فقط در صورتی کار می کند که قیمت مقاومت بالایی اصلاح (ضلع بالایی اصلاح) را بشکند. الگوی نزولی نیز زمانی موفق می شود که قیمت به زیر حمایت پایینی اصلاح(ضلع پایین اصلاح) سقوط کند.

در هر دو نوع از الگوی پرچم، هدف( Take-Profit ) را با توجه به طول میله پرچم مشخص می کنند.

نحوه استفاده از پرچم صعودی در معامله استراتژی برتر

الگوی پرچم صعودی پیچیده نیست. به همین دلیل است که در بسیاری از استراتژی های معاملاتی استفاده می شود. (برای پرچم نزولی نیز عکس این توضیحات را در نظر بگیرید )

استراتژی 1

این استراتژی، مورد اصلی برای معامله الگوی پرچم صعودی است.

یک الگوی پرچم صعودی که طبق استراتژی اول، تشخیص داده شده است

مرحله 1. همانطور که میدانید الگو در روند صعودی شکل میگیرد، یک حرکت صعودی قوی پیدا کنید و منتظر بمانید تا قیمت، تثبیت شود. در هنگام تثبیت، قیمت باید به سمت پایین حرکت کند اما نه بیشتر از 35٪.

مرحله 2. برای تعریف سطوح کلیدی، تفاوت بین نقطه شروع و پایان روند صعودی (قبل از تثبیت) را اندازه گیری کنید. هدف Take-Profit باید با این فاصله متناسب باشد.

مرحله 3. استراتژی، تنها در صورتی کار خواهد کرد که الگو به طور کامل شکل گرفته باشد. شکل گیری الگو، زمانی تایید می شود که قیمت از مرز بالایی پرچم (یا به اصطلاح مقاومت) شکسته شود.

مرحله 4. یک موقعیت خرید در زمان شکست باز کنید. استاپ لاس را زیر خط پایین قرار دهید (عرض استاپ 3-10 پیپ بسته به بازه زمانی).

مرحله 5. اکنون زمان تعریف سطح Take-Profit است. تارگت، باید مشابه طولی باشد که در مرحله دوم اندازه گرفتید. طول تیک پرافیت باید از زمان شکست اندازه گیری شود.

نوسانات بخش مهمی از هر معامله است. بنابراین، دستور Take-Profit می تواند در بازار با نقدینگی بالا اهمیت زیادی در سودآوری تریدر داشته باشد. به همین دلیل ما استفاده از trailing take profit را توصیه می کنیم تا اگر قیمت به تارگت اصلی الگو نرسید لااقل مقداری سود کنید.

استراتژی 2: پرچم صعودی و حجم معاملات

در این استراتژی، سیگنال پرچم صعودی توسط اندیکاتورّ حجم تایید میشود.

تشخیص الگوی پرچم صعودی به یاری اندیکاتور حجم (این اندیکاتور بیشتر در بازار سهام قابل استفادهاست)

مرحله 1. قیمت باید الگوی پرچم صعودی را تشکیل دهد. الگو تنها زمانی تأیید میشود که قیمت از مقاومت پرچم عبور کند، هر ساختاری مشابه الگوی پرچم صعود مشاهده کردید، میتوانید این استراتژی را اعمال کنید.

مرحله 2. نشانگر حجم را روی نمودار قیمت قرار دهید. پیش بینی می شود که حجم معاملات در طول اصلاح قیمت کاهش یابد.

مرحله 3. اگر حجم معاملات پس از اصلاح، افزایش یابد و قیمت از مرز بالایی پرچم صعودی شکسته شود، این نشانه تداوم روند است.

مرحله 4. دستور توقف ضرر باید در زیر خط حمایت پرچم صعودی قرار گیرد.

مرحله 5. سطح Take-Profit را می توان با نسبت ریسک به ریوارد تعریف کرد. ما همیشه استفاده از نسبت 1:2 را توصیه می کنیم. بنابراین، اگر ریسک 10 پیپ را دارید، سود شما باید 20 پیپ بالاتر از نقطه ورود باشد.

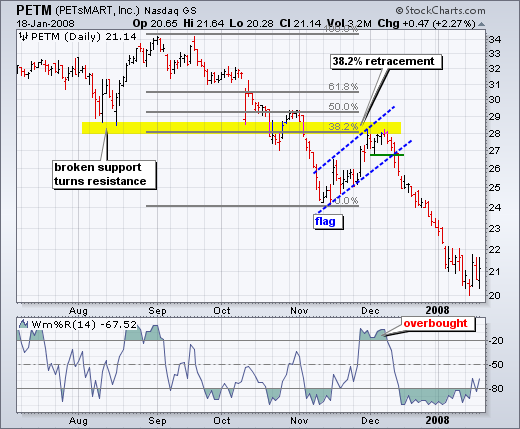

استراتژی 3: الگوی پرچم صعودی و سطوح فیبوناچی ریتریسمنت

فیبوناچیِ اصلاحی به عنوان سطوح حمایت و مقاومت استفاده می شود. انتظار میرود قیمت در سطوح آن واکنش نشان دهد. پرچم صعودی الگویی از تثبیت بازار است. سطوح فیبو به تعیین سطحی که قیمت از آن باز می گردد کمک می کند.

تشخیص الگوی پرچم نزولی به کمک فیبو ریتریسمنت

مرحله 1. اول از همه، یک روند صعودی پیدا کنید.

مرحله 2. یک تثبیت یا اصلاح در روند صعودی پیدا کنید.

مرحله 3. از ابتدای روند تا ابتدای اصلاح یک فیبو ریتریسمنت بکشید تا سطوح فیبوناچی روی نمودار قرار بگیرند. سطوح Fibo نقاط بازگشت را تعیین می کند. از آنها برای تعیین زمان چرخش قیمت و ادامه روند صعودی استفاده می شود.

مرحله 4. سپس منتظر بمانید تا قیمت به سطح فیبوناچی برسد. این نشان دهنده بازگشت احتمالی قیمت و ادامه روند صعودی خواهد بود.

مرحله 5. هنگامی که قیمت، مرز بالایی الگوی پرچم صعودی را می شکند، باید انتظار داشته باشید که روند همچنان در حال افزایش باشد.

مرحله 6. توقف ضرر را می توان در زیر خط پایین پرچم صعودی قرار داد.

مرحله 7. در این استراتژی نیز برای تعیین سطح Take-Profit می توانید از قانون اعمال شده در استراتژی 1 استفاده کنید.

نکات کلیدی در مورد الگوی نمودار پرچم صعودی

اگرچه پرچم صعودی ساده به نظر می رسد، نکاتی برای معامله این الگوی ادامه دهنده وجود دارد از جمله موارد زیر:

- صبر کنید تا الگو شکل بگیرد. تا زمانی که قیمت از مرز بالایی نشکند، هیچ الگوی پرچم صعودی ای نداریم. قبل از آن، فقط یک درجا زدن داریم که می تواند منجر به برگشت قیمت شود.

- تایید سیگنال؛ هر سیگنال باید دوبار تایید شود. ما اندیکاتور حجم را ذکر کرده ایم که میتواند ادامه روند صعودی و اثربخشی پرچم صعودی را تایید کند.

یک الگوی پرچم صعودی که بعد از شکسته شدن مقاومت الگو به آن پولبک شده است

- پرچم صعودی دوره اصلاح روند است؛ قیمت در طول الگو، کمی کاهش می یابد. در نتیجه، معامله گران ممکن است این اتفاق را به اشتباه شروع روند نزولی بدانند. باید به خاطر داشته باشید که کاهش بیش از 38 درصدی روند صعودی می تواند اولین هشدار از احتمال روند نزولی باشد. با این حال، اگر قیمت در حدود 38٪ کاهش پیدا کند، احتمال زیادی وجود دارد که روند اصلی ادامه یابد.

از الگوی پرچم صعودی استفاده کنیم یا از آن اجتناب کنیم؟

پرچم صعودی الگوی دشواری نیست و می تواند در هر زمان و برای هر دارایی رخ دهد. این الگو سیگنالی از ادامه روند صعودی ارائه می دهد. پرچم صعودی یک الگوی شناخته شده و خوشنام در سراسر جهان است. در عین حال، این الگو می تواند سیگنال های جعلی ارائه دهد. قبل از ترید واقعی با الگوی پرچم برای کسب مهارت کافی در آن میتوانید ابتدا از یک حساب آزمایشی استفاده کنید. در حساب آزمایشی، تلاش کنید این الگو را پیدا کنید و بر اساس آن ترید کنید. اگر برایند ترید های شما در حساب آزمایشی، مثبت بوند می توانید در قالب یک استراتژی از الگوی پرچم در معاملات واقعی خود بهره بگیرید.

خرید سیگنال ارز دیجیتالِ مبتنی بر الگوی پرچم

همانطور که گفتیم الگوی پرچم در بازارهای مالی مختلف قابل معامله است. یکی از این بازارها، بازار ارز دیجیتال است. شاید بتوانید الگوی پرچم صعودی یا نزولی را به کرات در چارت های توکن های مختلف پیدا کنید اما این بازار، بسیار پر تلاطم است و شاید در اثر سیگنال های کاذب این الگو زیان کنید. به علاوه شاید ندانید بر اساس الگوهای چه تایم فریمی ترید کنید. پس برای اطمینان بیشتر میتوانید به جای اینکه خود بگردید و این الگوها را در چارت پیدا کنید به خرید سیگنال ارز دیجیتال از سایت پرشین الیت اقدام کنید.

پرشین الیت بهترین مرجع برای خرید سیگنال ارز دیجیتال و اندیکاتور ترید

سایت پرشین الیت یک مرجع معتبر برای خرید سیگنال ارز دیجیتال است و گاهی الگوی پرچم نیز مبنای سیگنال دهی ها قرار می گیرد. مطمئنا خرید سیگنال ارز دیجیتال از این سایت بهتر از این است که خود دست به تحلیل چارت بزنید.

به علاوه این سایت یک مرجع برای خرید اندیکاتور ترید نیز هست برخی از اندیکاتورها را نمیتوان در خود پلتفرم های معاملاتی پیدا کرد اما جای نگرانی نیست زیرا پرشین الیت اندیکاتورهای برتر زیادی دارد که میتوانید از آنها بهرهمند شوید.

برخی از سیگنال های کاذب الگوی پرچم

هر چند الگوی پرچم یک الگوی خوشنام و معروف است که قابلیت سودآوری بالایی دارد اما گاها دستاویزی برای فریب دادن تریدرهای خرده پا در بازارهای مالی میشود. پول هوشمند میداند که معامله گران خُرد بعد از دیدن الگوی پرچم، کی وارد بازار می شوند و استاپ خود را کجا قرار داده اند. پس تلاش میکند با هدایت جریان نقدینگی، استاپ های معامله گران را بزند و خود به تنهایی بیشترین سود را ببرد. به همین دلیل ما در ادامه چند مورد از حالاتی را به شما معرفی میکنیم که ممکن است علیرغم صدور سیگنال در الگوی پرچم، استاپ بخورید یا به سود دلخواه خود نرسید.

مثال برای حال دوم: یک نمونه از استاپ خوردن تریدر ها با شادویی بلند بعد از ورود بر پایه الگوی پرچم نزولی

حالت اول : الگو، تبدیل به یک الگوی بازگشتی میشود

در این حالت، ابتدا میله پرچم یا همان روند صعودی شکل میگیرد سپس اصلاح پرچم رخ میدهد. تریدر ها پرچم را تشخیص میدهند و منتظر شکست ضلع بالایی مستطیل می شوند تا وارد موقعیت های خرید شوند یا اینکه از قبل در بالای این ضلع سفارش قرار داده اند. بعد از مدتی، شکست نیز رخ میدهد تریدر های خرد وارد بازار میشوند و استاپ های خود را زیر ضلع پایینی مستطیل قرار میدهند. اما اتفاقی که می افتد این است که شکست ضلع بالای پرچم یک شکست کاذب بوده و قیمت بر میگردد و یک الگوی باز گشتی شکل میگیرد.

در این حالت تمامی تریدر هایی که بر اساس الگوی پرچم وارد بازار شده اند استاپ میخورند و زیان کنند.

حالت دوم: بعد از استاپ خوردن تریدرهای خرد، الگوی پرچم حرکت میکند

در این حالت نیز اتفاقی مانند حالت اول می افتد یعنی تمام شواهد حاکی از تشکیل یک الگوی پرچم معتبر است شکست ضلع فوقانی الگوی پرچم صعودی رخ می دهد و تریدرهای خرد وارد بازار میشوند. بعد از ورود تریدرهای خرد بازار یک حرکت نزولی بلند و سریع، میزند که موجب استاپ خورد اغلب تریدر هایی میشود که استاپ خود را زیر ناحیه تثبیت پرچم قرار داده اند. سپس بعد از آن قیمت دوباره برمی گردد و حرکت صعودی اصلی را شروع میکند.

مثال برای حالت سوم و چهارم – استاپ دو طرفه و ورود به اصلاح ثانویه در الگوی پرچم صعودی

حالت سوم: استاپ دو طرفه و حرکت بازگشتی

در این حالت آنچه در حالت دوم رخ داد اینجا نیز تکرار میشود یعنی تریدر هایی که بر پایه الگوی پرچم وارد معامله می شوند زیان میکنند. سپس گروه دومی که تریدرهای استاپ هانتر نامیده می شوند این شرایط را میبینند و به امید تشکیل الگوی پرچم، بعد از استاپ هانتر شدن تریدرهای گروه اول وارد معامله خرید میشوند. اتفاقی که میافتد این است که الگو به ظاهر در حال تشکیل است اما در کمال ناباوری بار دیگر نزول میکند و این بار به صورت واقعی نزولی بزرگ انجام میدهد و تریدرهای گروه دوم نیز استاپ میخورند.

حالت چهارم: پرچم به جای رسیدن به تارگت، وارد یک اصلاح ثانویه میشود

گاهی نیز بازار با تشکیل یک پرچمِ به ظاهر بی نقص، مارا به گونه ای دیگر فریب میدهد و خسته میکند. ممکن است بازار بعد از ورود تریدر ها بر پایه الگوی پرچم به جای اینکه به سمت تارگت الگو حرکت کند پس از یک حرکت کوتاه دوباره وارد یک اصلاح ثانویه شود.

در این حالت تریدر هایی که به امید الگوی پرچم وارد بازار شده اند خسته میشوند و به سود مطلوب خود نمی رسند پس تعداد زیادی از آنها موقعیت های خود را میبندند.

شیوه های قرار دادن استاپ لاس در الگوی پرچم

برای این کار دو شیوه رایج وجود دارد:

- استاپ کلاسیک

در این شیوه، استاپ را به صورت کلاسیک در زیر حمایت پرچم قرار میدهیم. این نوع استاپ، استاپ ایمن اما بزرگی است. در صورتی که از این نوع استاپ استفاده کنید در ترید با اهرم، مجبور به استفاده از اهرم و حجم پایین خواهید شد تا نسبت ریسک خود را به اندازه ریسک مجاز نگه دارید.

دو نوع استاپ گذاری در الگوی پرچم؛ خط قرمز، استاپ کلاسیک و خط آبی، استاپ پرایس اکشنی است

مثلا فرض کنید در یورو دلار یک پرچم صعودی دیده اید که می خواهید با آن خرید کنید. فاصله بین دو خط حمایت و مقاومت ناحیه اصلاح الگو 20 پیپ است در این حالت استاپ شما باید حتی کمی بیشتر از محدوده مذکور و در حدود 25 پیپ باشد در این حالت اگر بخواهید 10 دلار ریسک کنید تنها میتوانید با حجم 0.04 وارد معامله خرید شوید. تارگت شما نیز باید حداقل 1 به دو باشد تا یک نسبت ریسک به ریوارد مناسب داشته باشید پس الگو بعد از شکست مقاومت باید 50 پپ رشد کند تا حدود 20 دلار سود کنید.

- استاپ پرایس اکشنی

در این حالت، نیاز نیست زیر اصلاح، استاپ خود را قرار دهید و میتوانید زیر کندل شکست مقاومتِ اصلاح، استاپ لاس را قرار دهید. در این حالت استاپ شما باریک تر است و میتوانید با حجم بزرگی وارد ترید خرید شوید. در مثال بالا فرض کنید استاپ پرایسی شما تنها 10 پپ است اگر بخواهید 10 دلار ریسک کنید میتوانید یک موقعیت 0.1 لات بگیرید. اگر بازار تا تارگت مورد انتظار الگوی پرچم حرکت کند (50 پپ ) شما 50 دلار سود خواهید کرد.

پس در استاپ های باریک پرایسی امکان سودآوری برای شما بیشتر است اما از سمت دیگر این استاپ ها، کوچکتر و خطرناک تر هستند و احتمال استاپ خوردن تریدرها افزایش می یابد.

آپدیت الگوی پرچم در پرایس اکشن نوین

برای دیدن الگوی پرچم در چارت باید در تایم فریم درست قرار داشته باشید وگرنه این الگو را به شکل درست مشاهده نخواهد کرد اما جای نگرانی نیست زیرا سبک های جدید پرایس اکشن راه حل این مشکل را ارائه کرده اند؛ الگوی پرچم یک الگوی چارتی کلاسیک، محسوب می شود و جزو الگوهای پایه در تحلیل تکنیکال کلاسیک است.

الگوهای رالی بیس رالی و دراپ بیس دراپ در پرایس اکشن، در واقع همان پرچم صعودی و نزولی اند

در پرایس اکشن نوین این الگو به نوعی آپدیت شده است و تحت عنوان الگوی رالی بی رالی (پرچم صعودی در تایم بالاتر) و دراپ بیس دراپ (پرچم نزولی در تایم بالاتر) شناخته میشود. در پرایس اکشن، پرچم تحت این عناوین و در یکی دو تایم بالاتر و به صورت کندلی بررسی میشود.

کلام آخر

در پایان باید گفت الگوی پرچم یک الگوی کلاسیک و جزو مهمترین الگوهای قیمتی در چارت دارایی ها است. در تایم فریم های بالا درصد موفقیت الگو بیشتر است اما در تایم های پایین تر و مخصوصا در بازارهای مالی پرنوسان مانند فارکس و بازار کریپتو، سیگنال های کاذب زیادی دارد. در بازار بورس اما میتوان همچنان الگوی پرچم را جزو الگوهای معتبر در نظر گرفت و بر اساس آن ترید کرد. پرایس اکشن کارها نیز تحت عناوین جدید همچنان از این الگو استفاده میکنند اما قوانین ترید آنها با آنچه در این مقاله توضیح داده شد متفاوت است.

دیدگاه شما