استراتژی تجارت سه صفحه ای یا سیستم سه صفحه ای توسط دکتر الکساندر الدر، تاجری که به عنوان روانپزشک نیز شناخته می شود، ایجاد شده است. جزئیات استراتژی معاملاتی در کتاب پرفروش او، "معامله برای یک زندگی" شرح داده شده است. این استراتژی از 3 صفحه نمایش برای نظارت بر حرکت قیمت استفاده می کند و هر یک از آنها بازه زمانی متفاوتی را نشان می دهد.

شما می توانید در سایت پرشین الیت به راحتی با خرید اشتراک سیگنال ارز دیجیتال, سیگنال فارکس و سیگنال فیوچرز ترید کرده و سود های فوقالعادهای کسب کنید. همچنین می توانید از طریق سایت ما به راحتی احراز هویت بایننس را انجام دهید.

اکثر معامله گران معمولاً از یک صفحه نمایش برای نظارت بر نمودارهای قیمت و معاملات خود استفاده می کنند. استفاده از یک تایم فریم برای تصمیم گیری کافی است، اما استفاده از بیش از یک صفحه می تواند برای جلوگیری از تضاد بین نشانگرها مفید باشد. این تضاد معمولاً در میان اندیکاتورهای روند (مانند میانگین متحرک یا ADX) و نوسانگرها (مانند RSI یا Stochastic) اتفاق می افتد.

فرض کنید از هر دو نوع اندیکاتور استفاده می کنید. در بازار روند صعودی، نشانگر روند سیگنال خرید را نشان می دهد. با این حال، اندیکاتور نوسانگر نشان می دهد که قیمت بیش از حد خرید شده است، بنابراین معامله فروش باید منطقی تر باشد.

برعکس، برای بازار روند نزولی، سیگنال فروش از اندیکاتور روند می تواند همزمان با شرایط فروش بیش از حد که توسط یک نوسانگر علامت داده می شود، اتفاق بیفتد. این نوع تضاد اتفاق می افتد و اغلب منجر به تفسیرهای نادرست در فرآیند تصمیم گیری برای باز کردن تجارت می شود.

شرایط بسیار پیچیده و غیرقابل پیش بینی بازار چیزی است که باعث تضاد بین انواع مختلف شاخص ها می شود. اگر روند قوی باشد، سیگنال های نشانگر روند جهت روند را دنبال می کنند. با این حال، اگر شرایط بازار به شرایط رنج (محدوده) تغییر کند، ممکن است خواندن نشانگر روند دشوار باشد و این معمولا زمانی است که نوسانگر دقیقتر است.

با این حال، به سختی می توان مطمئن شد که شرایط بازار چه زمانی تغییر خواهد کرد. بسیاری از معامله گران شاخص های دیگری را به عنوان وسیله ای برای تایید اضافه می کنند، اما این کار افزایش دقت را تضمین نمی کند. برای غلبه بر این ضعف، یک استراتژی معاملاتی با صفحه سه گانه می تواند به شما کمک کند.

سیستم معاملاتی سه صفحه چیست؟

همانطور که ممکن است از نام انتظار داشته باشید، سیستم معاملاتی سه صفحه ای با ترکیبی از سه تشخیص برای یک دارایی کار می کند. به دنبال برگشتهای کوتاهمدتی است که در روندهای بلندمدت پایان مییابند تا در زمان مناسب موقعیتهایی را در جهت حرکت غالب باز کند.

این سیستم در واقع همان فرضیه الدر است. در این سیستم هیچ شاخص واحدی نمی تواند سیگنال های قابل اعتماد یا طرح های موفقی از موقعیت را ارائه دهد. بنابراین، صفحه نمایش سهگانه ترکیبی از مطالعات فنی در بازههای زمانی مختلف است که هر بار یک پارامتر را ثابت میکند که در صورت ترکیب، سیگنال معاملاتی دقیقی را ارائه میدهد.

سیستم صفحه نمایش سه گانه با یک نشانگر روند (تحرک) در صفحه اول کار می کند، مانند میانگین متحرک ساده. این اندیکاتور روند غالبی را که دارایی در حال توسعه است و جهتی که موقعیت شما باید در آن گرفته شود را تأیید می کند.

صفحه دوم با یک نوسان ساز کار می کند، به عنوان مثال نشانگر نوسان ساز تصادفی، که به ما کمک می کند نقاط عطف و مناطق ورودی را شناسایی کنیم. هر بار که یک عقب نشینی یا اصلاح رخ می دهد، منطقه ای را به ما می دهد تا برای قرار دادن موقعیت خود آماده باشیم.

صفحه سوم به عنوان شناسایی قیمت دقیق برای نقاط ورودی عمل می کند. در سیستم اصلی با نقاط پایین و بالایی کار می کند که به عنوان حمایت و مقاومت عمل می کنند. نسخههای جدید معمولاً شاخصهای دیگری را اضافه میکنند، اما استفاده از چشم غیرمسلح برای تعیین قیمت در اینجا یک روش کاملاً قابل قبول است.

تنظیمات چارچوب زمانی

آیا می دانستید؟ یک نشانگر روند اگر در بازههای زمانی مختلف استفاده شود میتواند سیگنالهای مختلفی را نشان دهد. به عنوان مثال، یک نشانگر روند می تواند سیگنال خرید را در نمودار روزانه نشان دهد، اما سیگنال در نمودار هفتگی می تواند به نفع یک موقعیت فروش باشد.

نکته این است که هر چه بازه زمانی کمتر باشد، حرکت قیمت شدیدتر است. بنابراین، سیگنالها در بازههای زمانی کوچک معمولاً بسیار موقتی هستند و نمیتوانند به عنوان چشمانداز کلی برای حرکت قیمت در نظر گرفته شوند.

به عنوان یک راه حل، دکتر الدر بازه زمانی را با فاکتورهای 5 به 6 تقسیم می کند. بازه زمانی ماهانه 4.5 هفته (هفتگی)، بازه زمانی هفتگی 5 روزه (1 هفته، 5 روز بازار فعال) و روزانه می شود. بازه زمانی 5 تا 6 ساعت می شود. برای معامله گران روزانه، تایم فریم ساعتی به یک فریم 10 دقیقه ای تبدیل می شود (ضریب تقسیم = 6)، و فریم زمانی 10 دقیقه ای به فریم 2 دقیقه ای تبدیل می شود (ضریب تقسیم = 5).

استراتژی باز و بسته شدن معاملات بر اساس کوچکترین بازه زمانی است. بنابراین اگر می خواهید در یک بازه زمانی هفتگی (در این مورد تایم فریم 4.5 هفته ای) تصمیم بگیرید، باید بازه زمانی ماهانه را زیر نظر داشته باشید. اگر از یک تایم فریم 10 دقیقه ای استفاده می کنید، باید تایم فریم ساعتی را نیز در نظر بگیرید.

در استراتژی معاملاتی با صفحه سه گانه، تایم فریم اصلی را بازه زمانی میانی، تایم فریم بالاتر را تایم فریم بلندمدت و تایم فریم پایینتر را بازه زمانی کوتاهمدت مینامند. روند توسط بازه زمانی بلندمدت تعیین میشود و سیگنال ورود به بازار در صورتی اتفاق میافتد که سیگنال در روند فریم زمانی میانی مخالف بازه زمانی بلند مدت باشد. به عنوان مثال، اگر روند هفتگی صعودی اتفاق بیفتد، به معنای سیگنال خرید است. به این دلیل است که حرکت قیمت در بازه زمانی 5 روزه به سمت پایین تر می رود.

روندهای بازار

به گفته تحلیلگرانی که در طول داده های تاریخ، بازار قیمت ها را رصد می کنند، به طور کلی سه نوع روند بازار وجود دارد، روند بلندمدت در بازه زمانی سال ها، روند میان مدت در بازه زمانی ماه ها و یک روند کوتاه مدت در فاصله زمانی کمتر از یک ماه رابرت رئا، یک تحلیلگر فنی، از این سه روند به عنوان "جزر و مد" برای بلندمدت، "موج" برای میان مدت و "حرکت موجی" برای کوتاه مدت یاد می کند.

در قرن گذشته، تجارت با پیروی از جزر و مد بلندمدت یکی از بهترین استراتژی ها به حساب می آمد. اگر معاملهگری بخواهد وارد بازار شود و از آن خارج شود، باید امواج میانمدت را دنبال کند، در حالی که موجهای کوتاهمدت به ندرت مورد توجه قرار میگرفت.

با این حال، با افزایش تعداد معامله گران در جهان امروز، بازار پیچیده تر شده است. امروزه بسیاری از معامله گران نیز با استفاده از تایم فریم های مختلف، میان مدت و کوتاه مدت را دنبال می کنند. اگر قصد دارید یک موقعیت معاملاتی را برای چند روز یا چند هفته حفظ کنید، باید روی نمودار روزانه به عنوان چارچوب زمانی میانی خود تمرکز کنید. بازه زمانی بلند مدت هفتگی و بازه زمانی کوتاه مدت ساعتی است.

اما اگر احتمالاً موقعیتها را برای حداکثر یک ساعت نگه دارید، روی یک بازه زمانی 10 دقیقهای با نمودار ساعتی به عنوان چارچوب زمانی بلندمدت و نمودار 2 دقیقهای به عنوان چارچوب زمانی کوتاهمدت تمرکز کنید.

صفحه اول: شناسایی جزر و مد بازار

نقش جزر و مد بلندمدت در تصمیم گیری معاملاتی اساسی است. ابتدا باید بازه زمانی بلند مدت را که یک سطح بالاتر از بازه زمانی میانی است، تجزیه و تحلیل کنید. بازه زمانی بلند مدت اولین صفحه نمایش از سیستم سه صفحه است. اگر تایم فریم اصلی شما نمودار روزانه است، باید بازه زمانی 5 روزه را دریافت کنید و شروع به تجزیه و تحلیل تایم فریم هفتگی نیز کنید.

با استفاده از اصطلاح رابرت رئا، اگر روند بلندمدت در موج بالا باشد، روند هفتگی صعودی است. در نتیجه، لحظه ورود به بازار زمانی است که موج روند در بازه زمانی میانی (5 روزه) پایین میآید. از سوی دیگر، زمانی که روند بلندمدت در جزر و مد یا نزولی است، به این معنی است که لحظه وارد معامله شدن زمانی است که قیمت در بازه زمانی میانی بالاتر میرود.

صفحه دوم: تجزیه و تحلیل امواج بازار

معامله گران معمولاً بر روی نمودار روزانه تنها با یک شاخص متمرکز می شوند که بر اساس جهت روند از بازه زمانی هفتگی (فریم زمانی بلند مدت) است. به عنوان مثال، وقتی روند هفتگی تایم فریم افزایش مییابد، معاملهگران تنها بر روی سیگنال خرید در نمودار روزانه تمرکز میکنند بدون اینکه احتمال سیگنال فروش را در نظر بگیرند.

حرکت قیمت در بازه زمانی میانی نه از طریق یک اندیکاتور روند، بلکه با یک نوسانگر مشاهده می شود. ویژگی های اساسی اندیکاتور نوسانگر نشان دادن سیگنال خرید زمانی است که بازار قیمت تا حد معینی کاهش می یابد (منطقه فروش بیش از حد) و سیگنال فروش هنگامی که بازار قیمت تا حد معینی افزایش می یابد (منطقه خرید بیش از حد).

این سیگنال ها مانند امواجی نشان داده میشوند که لحظات ورود را نشان می دهند. معمولاً چهار اندیکاتور نوسانگر در این استراتژی معاملاتی به شرح زیر اعمال می شود:

1. شاخص نیرو

این اندیکاتور توسط دکتر الدر برای اندازه گیری قدرت صعودی و نزولی در استفاده از میانگین متحرک ابداع شده است. برای استراتژی معاملاتی صفحه سه گانه، پارامتر میانگین متحرک نمایی (EMA) در 2 دوره (EMA-2) تنظیم شده است. به نظر دکتر الدر، EMA-2 در Force Index Indicator برای ترکیب با اندیکاتورهای روند مانند MACD بسیار مناسب است.

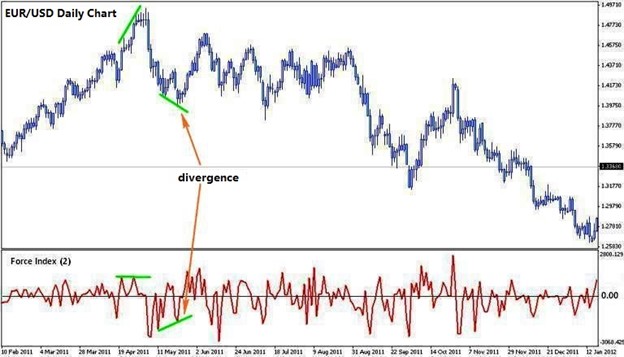

در پلتفرم MetaTrader، این اندیکاتور را می توان در Insert Menu -> Indicators -> Oscillators -> Force Index پیدا کرد. نمودار زیر نحوه اعمال شاخص Force Index Indicator را در نمودار روزانه EUR/USD نشان می دهد:

اگر خط EMA-2 در Force Index Indicator بالاتر از سطح 0.0 باشد، به این معنی است که احساسات صعودی قوی تر است. اما اگر زیر سطح 0.0 باشد، احساس نزولی قوی تر است.

اگر نشانگر برای تایم فریم اصلی سیستم صفحه نمایش سه گانه (فریم زمانی 5 روزه) استفاده شود و هیستوگرام MACD در بازه زمانی هفتگی شیب به سمت بالا یا صعودی را تشکیل دهد، می توانید زمانی برنامه ریزی کنید که موقعیت خرید باز کنید. شاخص نیرو در ناحیه منفی با حرکت بازگشتی صعودی قرار دارد.

موقعیت خرید باید بالاتر از بالاترین سطح در آن روز باز شود. در این صورت می توانید از دستور توقف (خرید توقف) برای منتظر ماندن برای تایید استفاده کنید. استاپ ضرر را می توان در آن روز یا روز قبل در پایین ترین سطح قرار داد، بستگی به این دارد که کدام یک قیمت پایین تر را داشته باشد. در صورت تایید جهت روند، سفارش خرید شما اجرا خواهد شد. اما اگر سیگنال تایید نشد و قیمت دستور توقف خرید را راهاندازی نکرد، موقعیت شما اجرا نمیشود.

هنگامی که روند در چارچوب زمانی بلند مدت (هفتگی) در جهت مخالف حرکت کرده باشد، سطح خروج را می توان به صورت دستی تنظیم کرد. همچنین، زمانی که واگرایی نزولی در تایم فریم اصلی (روزانه) اتفاق می افتد، می توان آن را به صورت دستی تنظیم کرد. سیگنال نشان می دهد که روند آینده از صعودی به نزولی در حال تغییر است.

2. شاخص Elder Ray

نوع دوم اسیلاتور مورد استفاده در صفحه دوم Elder Ray است. این اندیکاتور توسط دکتر الدر بر اساس قدرت صعودی و نزولی در بازار طراحی شده است. قدرت صعودی توانایی بازار برای فشار دادن قیمت به بالاتر از محدوده متوسط در حال حاضر را اندازه گیری می کند، در حالی که قدرت نزولی توانایی بازار را در فشار دادن قیمت پایین تر از محدوده متوسط اندازه گیری می کند.

با استفاده از یک شاخص روند مانند MACD در بازه زمانی بلند مدت، می توانید جهت روند را در بلندمدت شناسایی کنید. نشانگر Elder Ray برای تعیین لحظه ورود استفاده می شود.

اگر حرکت قیمت در بازه زمانی هفتگی صعودی است یا روند صعودی را تشکیل می دهد، باید روی سیگنال خرید در بازه زمانی 5 روزه تمرکز کنید (بر اساس قوانین استراتژی معاملاتی صفحه سه گانه). در غیر این صورت، اگر روند در بازه زمانی بلندمدت نزولی باشد، ممکن است منتظر سیگنال فروش در بازه زمانی اصلی باشید.

نشانگر Elder Ray را می توان در نمودار متاتریدر از منوی Insert -> Indicators -> Oscillators -> Bulls Power and Bears Power وارد کرد. پیش فرض استفاده شده 13 است. در اینجا مثالی از نشانگر Elder Ray اعمال شده در نمودار روزانه EUR/USD است:

لحظه ایده آل برای خرید زمانی است که حرکت قیمت در یک بازه زمانی بلندمدت صعودی باشد و قدرت خرس ها در ناحیه منفی (زیر سطح 0.0) باشد اما جهت شروع به حرکت به سمت بالا کند. اگر تایم فریم هفتگی صعودی است، باید به سیگنال Elder Ray در تایم فریم میانی (5 روزه) توجه کنید.

سایر موارد مهم در مورد اسیلاتور Elder Ray:

- هنگامی که قدرت خرس ها در ناحیه مثبت یا بالای خط 0.0 است، از باز کردن موقعیت خرید خودداری کنید.

- سطح خروج به صورت دستی زمانی که قدرت خرس ها در ناحیه مثبت و قوی تر می شود و قدرت بولز در ناحیه منفی یا ناحیه مثبت ضعیف است تنظیم می شود.

- برای سیگنال فروش، زمانی که بازه زمانی هفتگی (نزولی) و Bulls Power در ناحیه منفی است، وارد معامله شوید,اما به سمت بالا حرکت می کند.

سیگنال ورودی زمانی دقیق تر است که بین Bulls Power یا Bears Power با حرکت قیمت واگرایی وجود داشته باشد. واگرایی صعودی زمانی اتفاق میافتد که قدرت خرسها پایینترین سطح را تشکیل میدهد اما قیمت نمیتواند شرایط مشابه را منعکس کند. برعکس، واگرایی نزولی زمانی اتفاق میافتد که Bulls Power کفهای پایینتر را تشکیل میدهد اما پایینترین قیمتها به جای آن بالاتر میرود.

3. شاخص تصادفی

به غیر از Force Index و Elder Ray، Stochastic همچنین به عنوان یک نوسان ساز ایده آل برای استراتژی معاملاتی صفحه سه گانه عمل می کند. این اندیکاتور در بین معامله گران فارکس بسیار محبوب است و برای فیلتر کردن نویزها یا سیگنال های بی فایده به اندازه کافی خوب است.

سه راه برای استفاده از Stochastic مشاهده واگرایی، شناسایی سطوح خرید و فروش بیش از حد و همچنین استفاده از عبور خطوط Stochastic است. پارامتر پیش فرض برای راه اندازی 9، 3، 3، یا 14، 3، 3 است.

تصاویر زیر دو نمونه از پیاده سازی های Stochastic (9، 3، 3) در صفحه دوم (فریم زمانی متوسط) برای نمودار 5 روزه EUR/USD هستند:

معامله با عبور خطوط استوکاستیک

معامله با واگرایی تصادفی

4. محدوده درصد ویلیامز

محدوده درصد ویلیامز اغلب به صورت Williams%R یا فقط %R نوشته می شود. این اندیکاتور توسط لری ویلیامز، یک معامله گر کالا که در بازار فارکس و بورس نیز معامله می کند، اختراع شده است. Williams%R در سال 1973 منتشر شد و به دلیل ارزش سیگنال آن که بین محدوده 0 تا 100- در نوسان است، به عنوان نوسانگر گنجانده شده است.

ویلیامز %R به دلیل شباهت هایشان اغلب با Stochastic مقایسه می شود. اگر مقدار Stochastic از 0 تا 100+ باشد، %R از 0 تا 100- است. با این حال، %R از عامل هموارسازی مانند Stochastic استفاده نمی کند. ویلیامز %R رابطه بین قیمت بسته شدن و محدوده قیمت (بالاترین قیمت تا پایین ترین قیمت) را در بازه ای نشان می دهد. ویژگی اصلی محبوب این اندیکاتور، توانایی پیش بینی تغییر روند قیمت است.

صفحه سوم: قرار دادن سفارشات

صفحه سوم بازه زمانی کوتاه مدت است. بر اساس استاندارد استراتژی معاملاتی صفحه سه گانه، بسته به تحلیل صفحه اول و دوم، از صفحه سوم برای قرار دادن موقعیت های معاملاتی، اعم از خرید یا فروش، استفاده می شود. نوع سفارش مورد استفاده در این استراتژی، Stop Orders است، با دستور توقف خرید زمانی که بازار در روند صعودی است، اعمال می شود، در حالی که دستور توقف فروش مربوط به بازار نزولی است.

به عنوان مثال، اگر تایم فریم هفتگی صعودی باشد و نوسانگر در تایم فریم 5 روزه (صفحه دوم) در حال افزایش باشد، میتوانیم دستور توقف خرید را در صفحه سوم قرار دهیم تا یک شکست صعودی را پیشبینی کنیم. از سوی دیگر، اگر تایم فریم هفتگی در شرایط نزولی (روند نزولی) باشد و حرکت قیمت در صفحه دوم (5 روزه) صعود کند، باید توقف فروش را در صفحه سوم سفارش دهیم تا شکست در نزول پیش بینی شود.

سوالات متداول

سیستم معاملاتی صفحه نمایش سه گانه چیست؟

سیستم معاملاتی صفحه سه گانه یک استراتژی سرمایه گذاری است که توسط دکتر الکساندر الدر در سال 1986 به وجود آمده است. این سیستم با شناسایی روند غالب در بلندمدت و سپس استفاده از معکوس ها برای شناسایی مناطق ورودی کار می کند. موقعیت ها همیشه از روند پیروی می کنند.

چرا معامله گران روزانه چندین صفحه نمایش دارند؟

معامله گران دوست دارند دیدگاه های متفاوتی از آنچه در بازار اتفاق می افتد داشته باشند. آنها از بازههای زمانی بزرگتر برای شناسایی روندهای غالب و پنجرههای کوتاهتر برای انتخاب نقاط ورودی استفاده میکنند.

معامله گر سیستم چیست؟

معامله گر سیستمی سرمایهگذاری است که سیستم معاملاتی شخصی خود را توسعه داده و با همه عواقب آن را دنبال میکند. او فقط با آن دسته از قوانین خاص معامله می کند.

کلام آخر

کار دکتر الکساندر الدر مورد اعتماد هزاران تاجر در سراسر جهان قرار گرفته است. از زمان انتشار آن در سال 1986، بیش از 30 سال پیش، میلیون ها بار استفاده شده است. بنابراین، از نظر آماری، بله، توسط معامله گران مشخص شده است که "کار می کند". همچنین شواهدی وجود دارد که نشان می دهد دنبال کردن روندهای بلندمدت در جفت ارزهای اصلی فارکس یک استراتژی معاملاتی سودآور بوده است و این نحوه عملکرد سیستم معاملاتی صفحه سه گانه Elder است.

قبل از شروع استفاده از این استراتژی معاملاتی، توصیه می شود آن را در یک حساب آزمایشی و سپس با حساب پول واقعی ارائه شده توسط یکی از بهترین کارگزاران فارکس آزمایش کنید. همچنین می توانید برای تعیین نقاط ورودی دقیق تر، شاخص یا نمودار دیگری را در صفحه سوم اضافه کنید.

در نهایت، به خاطر داشته باشید که بازارها هر روز تغییر می کنند و موقعیت ها و محیط می تواند هر لحظه تغییر کند. مراقب داده های اساسی باشید و به احساسات بازار نیز توجه کنید. به یاد داشته باشید که الدر در کتاب خود، تجارت جدید برای یک زندگی، گفت: "سیستم های معاملاتی خوبی وجود دارد، اما آنها باید با استفاده از قضاوت فردی نظارت و تنظیم شوند. پیشنهاد ویژه ما به شما کاربر عزیز این است که به کانال سیگنال ارز دیجیتال خارجی بپیوندید و درآمد دلاری داشته باشید.

دیدگاه شما