برای کسب درآمد پیوسته در بازار ارز دیجیتال نیاز به یک استراتژی اثبات شده دارید. داشتن یک استراتژی به شما این امکان را می دهد که تمرکز خود را در میان جریان مداوم اخبار، داده های اقتصادی و رویدادهای بازار که می توانند در تحلیل شما اختلال ایجاد کنند، حفظ کنید. بنابراین، استراتژی تجارت کریپتو چیست و کدام استراتژی معاملاتی برای شما بهترین است؟

چرا به یک استراتژی تجارت رمزنگاری نیاز دارید؟

تصادفی پنداشتن پیشامدهای بازارهای کریپتو اشتباه است و شما نمی توانید تنها براساس شهود خود اقدام به انجام معامله کنید. ممکن است در ابتدا چنین معاملاتی به سود بيانجامد، . با این حال، چنین دستاوردی فقط یک نتیجه شانس است - شما نمی توانید مطمئن باشید که چنین نتایجی را به طور مداوم تکرار کنید، حتی اگر خیلی تلاش کنید.معامله گران خبره برای موفقیت هر چه بیشتر خود به روش های فکرشده خود متکی هستند. آنها می دانند که نرخ کریپتو در نوسان است، حتی اگر از الگوهای قابل پیش بینی پیروی کنند.

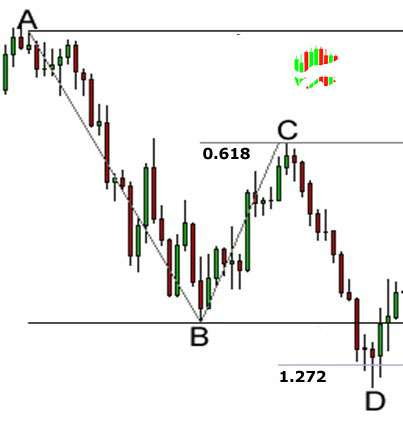

استراتژی هارمونیک

الگوهای هارمونیک در معاملات سهام چیست؟

الگوهای هارمونیک در تحلیل تکنیکال استفاده می شود که معامله گران برای یافتن معکوس روندها از آنها استفاده می کنند. معامله گران با استفاده از شاخص هایی مانند پسوند فیبوناچی و سطوح اصلاحی می توانند این الگوهای هارمونیک را در نمودار سهام ترسیم کنند. وقتی همه نقاط به هم متصل می شوند، الگوی هارمونیک شکل هندسی ایجاد می کند که به پیشنهاد ورود و خروج کم خطر برای معاملات کمک می کند.

هدف اصلی استفاده از الگوهای هارمونیک در معاملات سهام، پیش بینی تغییرات احتمالی قیمت در سهام پایه است. این روشی برای استفاده از این اشکال هندسی به عنوان راهنمایی برای پیشبینی اینکه قیمت سهام چه خواهد کرد است.

انواع مختلف الگوهای هارمونیک چیست؟

فیبوناچی

اعداد فیبوناچی پایه و اساس الگوهای هارمونیک را فراهم می کنند. نشان داده شده است که عمل قیمت سهام اغلب از اعداد فیبوناچی به عنوان سطوح حمایت و مقاومت استفاده می کند.

الگوی ABCD

الگوی ABCD تا حد زیادی ساده ترین الگوی هارمونیک برای ترسیم و درک است.

این الگو تنها دارای چهار نقطه تماس است و تنها توسط سه "نوسان" متفاوت از حرکت قیمت اولیه سهام ایجاد می شود. حرکت اولیه از A به B است و به دنبال آن یک حرکت برگشتی از B به C انجام می شود. این حرکت با یک حرکت تکانشی دیگر از C به D دنبال می شود.

به دلیل سطوح فیبوناچی، پاره خط از A به B تقریباً با قطعه یکسان است. از C تا D. در این مثال، نقاط C و D بهترین نقاط ورود را برای یک معامله ارائه می دهند.

این الگو واجد شرایط یک الگوی ABCD صعودی است که یک سیگنال خرید قوی است.

الگوی گارتلی

الگوی گارتلی به نام بنیانگذار الگوهای هارمونیک نامگذاری شد. این کمی پیچیده تر از الگوی ABCD است. پنج نقطه لمسی مختلف در الگوی گارتلی وجود دارد که می توانند نزولی یا صعودی باشند.

الگوی پروانه

الگوی هارمونیک رایج دیگر، الگوی پروانه معمولاً می تواند برای تعیین پایان حرکت روند استفاده شود. الگوی پروانه از پنج نقطه لمسی با چهار حرکت مجزا تشکیل شده است و می تواند ماهیت صعودی یا نزولی داشته باشد.

در الگوی پروانه، نقطه D به عنوان نقطه ای عمل می کند که معامله گران بسته به ماهیت نزولی یا صعودی الگو، معامله را می خرند یا می فروشند.

الگوی خفاش

الگوی خفاش یک الگوی هارمونیک نسبتا جدید است که در سال 2001 توسط اسکات کارنی کشف شد. این الگو همچنین دارای پنج نقطه لمس و چهار حرکت متمایز است. الگوی خفاش به طور کلی شکل هندسی محکم تری دارد و مانند الگوی باترفلای یا گارتلی تغییرات بزرگی را مشاهده نمی کند.

الگوی خرچنگ

الگوی خرچنگ دارای پنج نقطه تماس با چهار حرکت متمایز است. این الگو به معامله گر اجازه می دهد تا از قیمت بسیار بالا یا پایین به عنوان نقطه ورود استفاده کند. کارنی معتقد است که الگوی خرچنگ اجازه می دهد تا ریسک/پاداش بیشتری برای معامله گران ایجاد شود.

از کجا وارد تجارت الگوی هارمونیک شویم؟

هر الگوی هارمونیک دارای یک نقطه ورود یا خروج خاص برای معامله است. اغلب به دنبال یک اصلاح عمده به سطح فیبوناچی است ، جایی که سهام برای حرکت بعدی به سمت بالا یا پایین تنظیم می شود. برای اکثر الگوهای هارمونیک، نقطه ورود در نقطه D است که معمولاً آخرین نقطه در الگو است. یک اشتباه رایج این است که معاملهگران بهمحض رسیدن به این سطوح معامله میکنند، نه اینکه منتظر تایید قیمت باشند.

چه زمانی از تجارت الگوی هارمونیک خارج شویم؟

اکثر اهداف شما برای معامله الگوی هارمونیک بسته به ویژگی نزولی یا صعودی الگو، نزدیک به اوج یا پایین الگو خواهند بود. برای مثال، اگر بخواهید یک معامله طولانی بر روی الگوی گارتلی صعودی انجام دهید، اولین هدف شما یک بازگشت به سطح دوبل AC خواهد بود. این با ناحیه اصلاح فیبوناچی حدود 62 تا 79 درصد در ارتباط است. سپس می توانید باقی مانده موقعیت خود را برای یک هدف 2 برابری در حدود 127٪ نگه دارید.

الگوهای هارمونیک صعودی

همانطور که قبلا ذکر شد، الگوهای هارمونیک می توانند ماهیت صعودی یا نزولی داشته باشند. این بدان معنی است که هر الگوی دارای نسخه صعودی و نزولی است. به طور کلی، الگوهای هارمونیک صعودی با یک حرکت نزولی قیمت از A به B شروع میشوند. این اولین حرکت نزولی معمولاً نشانگر خوبی است برای اینکه منطقه معکوس بالقوه در نقطه D چیست.

الگوهای هارمونیک نزولی

هر چیزی که در زیر بخش الگوهای هارمونیک در بالا ذکر شد می تواند در مورد الگوهای هارمونیک نزولی نیز اعمال شود. الگوهای هارمونیک نزولی معمولاً با حرکت صعودی قیمت از نقطه A به نقطه B شروع می شود. الگوی هارمونیک نزولی معمولاً منجر به فروش موقعیت خود در نقطه D یا کوتاه کردن دارایی توسط معامله گر می شود.

تجارت کندل استیک - یک استراتژی حرکتی

معاملات کندل استیک استراتژی است که در آن قیمت کندل های قبلی 'n' مشاهده می شود و سپس بر اساس آن مشاهده، معامله بعدی خود را تعیین می کنید. بنابراین، اگر قیمت مثلاً 3 کندل به طور مداوم در حال افزایش باشد، احتمال افزایش بیشتر آن بسیار زیاد است.

نمودارهای کندل استیک اساساً حرکات بالا، پایین، باز و بسته یک اقلام قابل معامله را نشان می دهد که می تواند یک اوراق بهادار، مشتق یا ارز باشد.

چگونه نمودارهای کندل استیک را بخوانیم؟

نمودارهای کندل استیک بیش از 100 سال قبل از اینکه غرب نمودارهای میله ای و نمودارهای نقطه و شکل را توسعه دهد در ژاپن ایجاد شد. در دهه 1700، یک مرد ژاپنی به نام هوما کشف کرد که از آنجایی که بین قیمت و عرضه و تقاضای برنج ارتباطی وجود دارد، بازارها نیز به شدت تحت تأثیر احساسات تاجران قرار گرفتند.

نمودارهای کندل استیک روزانه قیمت باز، بالا، پایین و بسته امنیتی را برای روز نشان می دهد. قسمت پهن یا مستطیلی شمعدان "بدنه واقعی" نامیده می شود که ارتباط بین قیمت های باز و بسته شدن را نشان می دهد.این بدنه واقعی نشان دهنده محدوده بین باز و بسته شدن معاملات آن روز را نشان می دهد.

هنگامی که بدنه واقعی پر می شود، سیاه یا قرمز است، به این معنی است که بسته پایین تر از باز است و به عنوان شمع نزولی شناخته می شود. این نشان میدهد که قیمتها باز شدند، خرسها قیمتها را پایین آوردند و کمتر از قیمت افتتاحیه بسته شدند.

اگر بدنه واقعی خالی، سفید یا سبز باشد، به این معنی است که بسته بالاتر از باز است که به عنوان شمع صعودی شناخته می شود. این نشان می دهد که قیمت ها باز شدند، گاوها قیمت ها را بالا بردند و بالاتر از قیمت افتتاحیه بسته شدند.

خطوط عمودی نازک در بالا و پایین بدنه واقعی به عنوان فتیله سایه شناخته می شوند که نشان دهنده قیمت های بالا و پایین جلسه معاملاتی است.

سایه بالا قیمت بالا را نشان می دهد و سایه پایین قیمت های پایین را نشان می دهد که در طول جلسه معاملاتی به دست آمده است.

الگوی کندل استیک از چندین شمع و میله افقی تشکیل شده است.

قبل از اینکه بخواهیم در مورد نمودارهای کندل استیک مختلف بیاموزیم، چند فرضیه وجود دارد که باید در نظر داشت که مختص نمودارهای کندل است.

قدرت با یک شمع صعودی یا سبز و ضعف با یک شمع نزولی یا قرمز نشان داده می شود. باید اطمینان حاصل شود که هر زمان که آن را می خرند، روز شمع سبز است و هر زمان که می فروشند، مطمئن شوید که روز شمع قرمز است.

باید بیان کرد که بسته به شرایط خاص بازار ممکن است تغییرات جزئی در الگو وجود داشته باشد.باید به دنبال یک روند قبلی بود. اگر به دنبال الگوی معکوس صعودی هستید، روند قبلی باید نزولی باشد و اگر به دنبال الگوی برگشت نزولی هستید، روند قبلی باید صعودی باشد.

معاملات قبل از بازار يا پریمارکت

معاملات قبل از بازار راه دیگری است که می توانید علاوه بر ساعات معمول روزانه و جلسات بعد از ساعت، سهام یا ETF را معامله کنید.

نحوه انجام معاملات در ساعات قبل از بازار

انجام معامله قبل از بازار به آسانی انجام معامله در ساعات معمولی است، اگرچه خطراتی را به همراه دارد. در اینجا نحوه تنظیم تجارت قبل از بازار برای خرید و فروش سهام و وجوه آورده شده است:

1. تصمیم بگیرید که چه چیزی را می خواهید معامله کنید

همانطور که برای یک معامله در ساعات معمولی انجام می دهید، باید نماد نماد سهام یا صندوق، تعداد سهامی که می خواهید معامله کنید، و نوع سفارشی که می خواهید انجام دهید - برای مثال یک سفارش محدود یا سفارش بازار را وارد کنید.

2. هر شرایط تجاری و دوره زمانی را تنظیم کنید

اگر کارگزار شما به شما اجازه می دهد مدت زمان را تنظیم کنید، می توانید با انتخاب های زیر مشخص کنید که چه زمانی می خواهید سفارش اجرا شود:

در ساعات منظم. این تنظیم به این معنی است که سفارش فقط در طول جلسه عادی، زمانی که بازار به طور کلی نقدشوندگی بیشتری دارد، اجرا میشود.در ساعات منظم و طولانی. این تنظیم باعث میشود که کارگزار شما سفارش را در صورت امکان در طول جلسه عادی یا جلسات قبل از بازار یا بعد از ساعت کاری تکمیل کند.فقط در ساعات طولانی کارگزار شما ممکن است به شما اجازه دهد معامله را فقط در جلسات قبل از بازار یا بعد از ساعت کاری یا فقط یکی از جلسات انجام دهید.

نقدینگی بازار در طول جلسات معاملات قبل از بازار یا بعد از ساعت کاری بسیار کمتر است، بنابراین استفاده از سفارشات محدود بسیار منطقی است. شما باید قیمتی را که مایل به پذیرش آن هستید مشخص کنید، اما این به شما کمک می کند تا از اجرای معامله با قیمتی که به شدت از قیمت معاملاتی اخیر اوراق بهادار متفاوت است جلوگیری کنید. برخی از کارگزاران فقط اجازه استفاده از سفارشات محدود را در جلسات طولانی می دهند.

3. معامله را انجام دهید

پس از تنظیم شرایط برای تجارت خود، آماده ارائه معامله به کارگزار خود هستید.

اما اگر معامله فوراً انجام نشد، یا حتی اگر هرگز انجام نشد، نگران نشوید. سرمایهگذاران نسبتاً کمی در معاملات قبل از بازار یا پس از ساعت کاری شرکت میکنند و این دورهها بازارگردانی برای اطمینان از نقدینگی ندارند. برای اینکه سفارش شما اجرا شود، باید شخصی را پیدا کنید که مایل باشد معامله را با قیمت شما انجام دهد. ممکن است بازار به هر قیمتی در دسترس نباشد.

خطرات معاملات قبل از بازار

معاملات قبل از بازار برای سرمایهگذارانی که میخواهند از آن استفاده کنند، خطراتی را به همراه دارد:

کمبود نقدینگی در اکثر مواقع، جلسه قبل از بازار نقدینگی کمتری نسبت به جلسه عادی دارد. ممکن است نتوانید با قیمتی که مایل به پذیرش آن هستید معامله کنید.

عقب نشینی بازاریا Pullback

عقب نشینی در معاملات یک توقف یا افت لحظه ای در ارزش روند کلی دارایی است. عقب نشینی به دو صورت اتفاق می افتد:

عقب نشینی در یک روند صعودی: ارزش دارایی در حال افزایش است و به اوج می رسد، سپس متوقف می شود یا ارزش آن کاهش می یابد و در نهایت به روند صعودی اولیه خود باز می گردد.عقب نشینی در یک روند نزولی: دارایی در حال کاهش است، سپس متوقف می شود یا ارزش آن به سمت بالا کاهش می یابد و در نهایت به روند نزولی اولیه خود باز می گردد.

عقبنشینیها در یک روند صعودی اغلب زمانی اتفاق میافتند که یک دارایی رفتار صعودی داشته باشد و سرمایهگذاران تصمیم بگیرند که سود خود را قفل کنند، یا زمانی که اعتماد لحظهای به دارایی از دست میرود. در چنین سناریوهایی، بسیاری از معامله گران فروش را انتخاب می کنند که باعث توقف یا کاهش ارزش دارایی می شود. با این حال، تا زمانی که دارایی در یک روند صعودی ثابت باشد، دارایی مجدداً شروع به افزایش میکند، که زمانی است که خریدارانی که در طول عقبنشینی خرید کردهاند، سودآوری را مشاهده میکنند. بنابراین، عقب نشینی ها اغلب به عنوان فرصت های خرید عالی در نظر گرفته می شوند.

پولبکها به خوبی کار میکنند زیرا خریدار در دورهای از ارزش خرید میکند، در نتیجه نسبت ریسک به پاداش بهتری به آنها میدهد، با این حال، عقبنشینیها نیز تجارت پرخطری هستند. اغلب، ممکن است به نظر برسد که ارزش فزاینده یک دارایی به سمت عقب نشینی می رود، اما در واقع در حال برگشت است. اگر یک معامله گر در طول چیزی که فکر می کند عقب نشینی است خرید کند، ممکن است مبلغ قابل توجهی را سرمایه گذاری کند. اگر این عقب نشینی معکوس باشد ، مطمئناً دلیلی برای نگرانی خواهند داشت.

عقب نشینی به شما می گوید که روند کلی بازار به طور موقت متوقف شده است.

تفاوت بین برگشت و عقب نشینی چیست؟

عقب نشینی یک معکوس یا توقف موقت در روند ارزش کلی دارایی است، به این معنی که قبل از از سرگیری رفتار اولیه آن، فقط برای مدت کوتاهی ارزش آن متوقف یا کاهش/افزایش می یابد. معکوس، همانطور که از نام آن مشخص است، معکوس کردن روند است - صعودی به نزولی، یا نزولی به صعودی. توانایی تشخیص اینکه کدام یک می تواند به معنای تفاوت بین سودآوری زیاد و زیان بزرگ باشد. با این حال، اگرچه دیدن این روندها در نمودار قیمت پس از وقوع آسان است، اما اطمینان از آن در زمان اقدام بسیار دشوار است. به همین دلیل است که معامله گران باید تحقیقات خود را انجام دهند تا اطمینان حاصل کنند که متوجه می شوند چه چیزی باعث افزایش ارزش دارایی می شود - آیا این یک مد گذرا است یا اینکه شرکت / پلت فرم / سایر پشت دارایی تغییرات یا به روز رسانی های جدیدی را وارد کرده است که به طور مثبت / منفی انجام می شود. بر ارزش آن تأثیر بگذارد، صرف نظر از روندهای گذرا؟ اگر تغییر ارزش دارایی به یک روند گذرا کاهش یابد، این نیز لزوما منفی نیست، اما معاملهگر باید بداند این روند تا چه زمانی ادامه خواهد داشت و بر این اساس بداند چه زمانی باید از آن خارج شود.

چگونه از Pullback برای ورود به بازار استفاده می کنید؟

یک عقب نشینی درست قبل از بازگشت به روند اصلی خود بهترین ریسک به پاداش را ارائه می دهد. هدف از ورود به بازار با عقب نشینی، معامله در جهت روند اصلی است، اما ورود با کمترین ریسک ممکن با علامت گذاری جایی که عقب نشینی در راه است. برای انجام این کار، یک معامله گر باید مشخص کند که کجا وارد شود. استراتژی های معاملاتی بازپس گیری زیادی وجود دارد، که رایج ترین آنها استفاده از اندیکاتور اصلاح فیبوناچی برای ترسیم نسبت های فیبوناچی و شناسایی سطوح مقاومت و حمایت است که ممکن است قیمت معکوس شود.

استراتژی کانال

نشانگر کانال قیمت یک ابزار فنی است که شکستها و سطوح شکست حرکات قیمت را برای ایجاد ایدههای تجاری تشخیص میدهد. این اندیکاتور دارای سه باند یا سطح پویا است و زمانی که قیمت به بالا یا پایین باند مرکزی میرسد، موقعیتهای باز را پیشنهاد میکند. سه باند از این اندیکاتور معمولاً دو کانال ایجاد می کنند.

قیمت در هر کانال خاص بر اساس اقدامات شرکت کنندگان وارد می شود. باندها معمولاً حرکت می کنند و کمترین و بالاترین مقادیر تعداد معینی از شمع های قیمتی را محاسبه می کنند. هنگامی که شخصی از این مفهوم یا شاخص فنی برای ایجاد ایده های تجاری در مورد دارایی های رمزنگاری شده استفاده می کند، اینها استراتژی های کانال قیمت کریپتو هستند.

پنج نکته مهم برای تسلط بر استراتژی کانال قیمت ارزهای دیجیتال

برای افزایش سودآوری و کاهش ریسک، همیشه خوب است که از روش سرمایه گذاران خبره برای انجام معاملات پیروی کنید. در این قسمت پنج نکته حرفه ای برتر برای استفاده موثر از استراتژی ذکر شده است.

نکته 1. هنگام باز کردن موقعیت های خرید

می توانید از نشانگر برای باز کردن موقعیت های خرید استفاده کنید. در این حالت، زمانی که قیمت به هر سطح حمایتی یا خط پایان یک روند نزولی نزدیک شد، حرکات قیمت را مشاهده کنید. عبور قیمت از باند میانی اندیکاتور کانال قیمت نشان دهنده روند صعودی احتمالی آینده است

چرا این اتفاق می افتد؟

باندهای اندیکاتور به میانگین تغییر قیمت تعداد خاصی از شمع های قیمت بستگی دارد. هنگامی که قیمت با فشار صعودی کافی بر قیمت دارایی مواجه می شود، از محدوده باند میانی می شکند و شروع حرکت صعودی را اعلام می کند.

چگونه از اشتباه جلوگیری کنیم؟

پیشنهاد میکنیم در هنگام انجام معاملات خرید، یک توقف ضرر اولیه کمتر از مومنتوم صعودی فعلی باز کنید. هنگام ادامه سفارش خرید، می توانید توقف ضرر خود را در نقطه سربه سر یا بالاتر تغییر دهید و حرکت قیمت به عنوان بخشی از مدیریت تجارت، بالاترین قیمت جدیدی ایجاد می کند.

نکته 2. چه زمانی باید وارد معاملات فروش شد

اندیکاتور کانال قیمت زمانی که قیمت وارد روند نزولی می شود، موقعیت های فروش را باز می کند. در این حالت، زمانی که قیمت به یک سطح مقاومت یا خط پایان یک روند صعودی رسید، به دنبال فرصتهای فروش باز باشید. قیمت به زیر باند میانی میرود که نشاندهنده یک روند نزولی در آینده است.

چرا این اتفاق می افتد؟

این اندیکاتور تکانه ها را محاسبه می کند و موقعیت های معاملاتی نوسانی را پیشنهاد می کند. هنگامی که قیمت شروع به کاهش می کند و به زیر محدوده سطح باند میانی می رسد، نشان دهنده کاهش فشار بر قیمت دارایی است.

چگونه از اشتباه جلوگیری کنیم؟

هنگام استفاده از این مفهوم نشانگر کانال قیمت برای باز کردن موقعیت های فروش، ضرر اولیه را بالاتر از حرکت نزولی فعلی تنظیم کنید. تا زمانی که قیمت در کانال پایین باقی بماند، می توانید به سفارش فروش خود ادامه دهید.

نکته 3. به پهلو تعیین کنید

برای ایجاد سود قابل توجه، شناسایی حرکات جانبی یا ادغام قیمت ضروری است. می توانید از نشانگر کانال قیمت برای مشاهده حجم کمتر یا به پهلو استفاده کنید. در این حالت، این اندیکاتور با نزدیکتر شدن باندها، شباهت هایی را با اندیکاتور باندهای بولینگر نشان می دهد.

چرا این اتفاق می افتد؟

باندها به این شاخص فنی نزدیکتر می شوند زیرا قیمت وارد فاز دامنه می شود یا جهت خود را از دست می دهد. وقتی حجم کاهش مییابد، حرکات متوسط قیمت نزدیکتر میشود، بنابراین هر باند بسته به شرایط بازار کنار هم قرار میگیرد.

چگونه از اشتباه جلوگیری کنیم؟

در میان سرمایه گذاران مالی رایج است که از کناره گیری اجتناب کنند. پیشنهاد میکنیم زمانی که علامتگذاری بهطرف میزنید، منتظر بمانید تا یک شکست قابلتوجه در هر جهتی رخ دهد، زیرا در بیشتر موارد، حرکت قیمت پس از پهلو، روندهای قابلتوجهی ایجاد میکند. علاوه بر این، اگر معاملهگر کوتاهمدتی هستید، پیشنهاد میکنیم نمودارهای بازه زمانی بالایی را برای تأیید روند واقعی قبل از انجام هر معامله بررسی کنید.

4. ترکیب نشانگر صدا

می توانید سایر اندیکاتورها یا ابزارهای فنی را با اندیکاتور قیمت ترکیب کنید تا موقعیت های معاملاتی سودآور را شناسایی کنید. برای یافتن موقعیت های معاملاتی موثر می توانید از نشانگر حجم استفاده کنید. به عنوان مثال، قیمت به بالای باند میانی نشانگر کانال قیمت میرسد و نشانگر حجم افزایش فشار خرید را اعلام میکند و فرصتهای خرید را برای هر دارایی خاصی امکانپذیر میکند.

چرا این اتفاق می افتد؟

هنگامی که هر دو شاخص جهت قیمت خاصی را نشان می دهند، انجام معاملات سودآور آسان تر می شود. در این حالت، اندیکاتور جهت قیمت خاص را نشان می دهد و شاخص حجم افزایش حجم را در هر جهت تایید می کند.

چگونه از اشتباه جلوگیری کنیم؟

قبل از ورود به هر معامله، هر دو قرائت اندیکاتور را با دقت ترکیب کنید. اگر به دنبال موقعیت های باز در نمودارهای بازه زمانی کوتاه مدت هستید، پیشنهاد می کنیم نمودارهای بازه زمانی بالایی را بررسی کنید تا جهت قیمت را تأیید کنید.

نکته 5. ترکیب نشانگر RSI

اندیکاتور RSI یک شاخص فنی با ارزش و آشنا برای سرمایه گذاران مالی است. می توانید از اندیکاتور RSI به عنوان یک اندیکاتور حمایتی در کنار اندیکاتور کانال قیمت برای ایجاد ایده های تجاری استفاده کنید. به عنوان مثال، قیمت به زیر باند میانی اندیکاتور کانال قیمت میرسد و خط دینامیک RSI نزدیک به سطح متوسط (50) در سمت نزولی باقی می ماند و فشار کاهشی بر قیمت دارایی را اعلام میکند.

چگونه از اشتباه جلوگیری کنیم؟

ورود زودهنگام انجام ندهید. قبل از ورود به معاملات، خواندن هر دو اندیکاتور را تأیید کنید. علاوه بر این، از توقف ضرر مناسب برای هر معامله در حال اجرا استفاده کنید.

استراتژی معاملاتی فارکس

تجارت فارکس بدون استراتژی کمی شبیه شروع یک سفر بدون نقشه است زیرا هرگز نمی دانید حساب شما به کجا ختم می شود. ممکن است پول در بیاورید یا پول از دست بدهید، اما نمی دانید که کدام احتمال بیشتر است.

مزیت بزرگ داشتن استراتژی معاملاتی فارکس این است که می توانید برخی از حدس و گمان ها را از معاملات ارزها حذف کنید.

انتخاب یک استراتژی فارکس

انتخاب یک استراتژی فارکس یکی از مهمترین کارهایی است که می توانید برای اطمینان از سودآوری خود به عنوان یک معامله گر ارز انجام دهید، بنابراین قطعاً می خواهید یک استراتژی موفق را انتخاب کنید.

همچنین میخواهید استراتژیای را انتخاب کنید که به بهترین وجه با سبک زندگی و تیپ شخصیتی شما مطابقت داشته باشد - همه نمیخواهند صفحههای معاملاتی را در تمام طول روز تماشا کنند یا برای استرس استراتژیهای سریع یا پرخطر مناسب باشد.

هنگامی که در مورد یک یا چند گزینه استراتژی فارکس تصمیم گرفتید، باید نحوه عملکرد آنها را بررسی کنید. ابتدا، هر استراتژی را از طریق بک تست تست کنید، که اگر مهارت های برنامه نویسی متوسطی دارید، با پلتفرم های رایج فارکس متاتریدر قابل انجام است.

استراتژی خود را در یک حساب آزمایشی بررسی کنید که اکثر کارگزاران آنلاین به شما اجازه می دهند بدون ریسک آن را باز کنید. اگر هر کدام از استراتژیها همچنان سودآور به نظر میرسند، میتوانید آنها را در یک حساب کاربری زنده برای آزمون نهایی معامله کنید.

معمولاً بهترین کار این است که با معاملات کوچکتر شروع کنید و سپس با اطمینان از عملکرد استراتژی و توانایی خود در اجرای منظم آن هنگام تجارت زنده، به مبالغ بزرگتر بروید.

بهترین استراتژی های معاملاتی فارکس

بسیاری از استراتژیهای موفق برای تجارت فارکس وجود دارد، اما همه آنها برای هر معاملهگری مناسب نیستند. استراتژی را انتخاب کنید که به بهترین وجه با موقعیت خاص شما مطابقت دارد، از جمله زمان در دسترس، نوع شخصیت و تحمل ریسک. این موارد در زیر بر اساس زمان معمول درگیر، از کوتاه مدت تا بلند مدت، پوشش داده شده است.

1. اسکالپینگ

اسکالپینگ یک استراتژی معاملاتی بسیار کوتاه مدت است که شامل گرفتن چندین سود کوچک در موقعیت های معاملاتی با مدت زمان بسیار کوتاه است. اسکالپرها به زمانهای واکنش بسیار سریع نیاز دارند زیرا معمولاً در عرض چند ثانیه یا چند دقیقه به معاملات وارد و خارج میشوند. این فعالیت بسیار سریع و نسبتاً استرس زا است که ممکن است برای همه مناسب نباشد.

اسکالپرها همچنین نمودارهای قیمت را برای الگوهایی که می تواند به آنها در پیش بینی تغییرات آتی نرخ ارز کمک کند، به دقت زیر نظر دارند. آنها تمایل دارند از نمودارهای تیک بسیار کوتاه مدت مشابه آنچه در زیر نشان داده شده است برای EUR/USD برای تجزیه و تحلیل استفاده کنند. اسکالپرها معمولاً بهترین کار را با استفاده از یک بروکر با اسپردهای فشرده، اجرای سریع سفارشات تضمین شده و لغزش حداقل یا صفر سفارش انجام می دهند.

2. معاملات روز

معاملات روزانه یکی دیگر از استراتژی های معاملاتی کوتاه مدت است که تنها در طول یک جلسه معاملاتی خاص دنبال می شود. معامله گران روزانه معمولاً موقعیت های یک شبه را نمی گیرند، بنابراین هر روز تمام معاملات را تعطیل می کنند. این به کاهش قرار گرفتن در معرض حرکات بازار در زمانی که معامله گر به بازار بی توجه است کمک می کند.

اکثر معامله گران روزانه از طرح های معاملاتی مبتنی بر تحلیل تکنیکال در نمودارهای کوتاه مدت استفاده می کنند که عملکرد قیمت درون روز را نشان می دهد. بسیاری از استراتژیهای معاملاتی روزانه وجود دارد، اما یکی از محبوبترین آنها، به عنوان تجارت شکست شناخته میشود. معاملات زمانی آغاز میشوند که نرخ ارز از یک سطح معین در نمودار برای یک جفت ارز فراتر رود و زمانی که با افزایش حجم همراه باشد تأیید میشود.

3. تجارت اخبار

برخی از معامله گران فارکس با جیب های عمیق و اشتهای مناسب برای ریسک ممکن است از استراتژی های معاملاتی خبری استفاده کنند، اگرچه احتمالاً برای مبتدیان فارکس ایده آل نیستند . این استراتژیها میتوانند بر اساس تحلیلهای بنیادی و تکنیکی باشند و عموماً از نوسانات قابل توجهی که اغلب بلافاصله پس از انتشار اخبار کلیدی در بازار فارکس مشاهده میشود، سود میبرند.

معامله گران اخبار باید نظم و انضباط دقیقی را هنگام مدیریت موقعیت های ارزی خود در چنین بازارهای سریعی رعایت کنند و اغلب دستورات توقف ضرر و سود را در بازار انجام می دهند.

خط نشانگر بین صفر تا 100 حرکت می کند و هر چیزی بالاتر از 25 نشان دهنده روند قوی است. هر چه این عدد بیشتر باشد، روند قوی تر است.

معامله نوسان یا مومنتوم

معاملات نوسانی، که گاهی اوقات به عنوان معاملات مومنتوم نیز شناخته می شود، شامل یک استراتژی معاملاتی میان مدت است که هدف آن جذب حرکات بیشتر بازار است. معامله گران نوسانی این کار را با معامله با روندهای اصلی و همچنین در مقابل آنها در زمانی که بازار در حال اصلاح است انجام می دهند، بنابراین آنها باید مایل به حفظ موقعیت های یک شبه باشند.

معامله گران نوسانی تمایل دارند بر اساس شاخص های حرکتی که سیگنال های خرید و فروش را ارائه می دهند، روی ورود و موقعیت های موجود تمرکز کنند. معامله گران از آنها برای یافتن بازارهای بیش از حد خرید یا فروش بیش از حد که می توانند بفروشند یا بخرند، استفاده می کنند. معامله گران نوسان نیز ممکن است قبل از حمایت خرید کنند یا قبل از سطوح مقاومتی که در نمودارهای نرخ ارز برای یک جفت ارز ایجاد می شود، بفروشند.

تجارت روند

معاملات روند یک استراتژی معاملاتی طولانی مدت فارکس محبوب است که شامل دنبال کردن روند غالب یا حرکت جهت دار در بازار برای یک جفت ارز خاص است. این استراتژی اغلب شامل خرید در روندهای نزولی یا فروش در روندهای نزولی است.

پس از اینکه یک معامله گر روند در جهت روند موضع گرفت، احتمالاً تا زمانی که بازار به هدف خود برسد یا روند معکوس شود، آن را حفظ خواهید کرد. معاملهگران روند معمولاً از دستورات توقف ضرر عقبنشینی برای محافظت از سود خود استفاده میکنند، در صورت وقوع معکوس قابل توجهی.

بسیاری از معامله گران روند از شاخص های تحلیل تکنیکال مانند شاخص حرکت جهت دار متوسط (ADX) و/یا میانگین های متحرک استفاده می کنند که عملکرد قیمت را هموار می کند تا بتوانند روندها را بهتر شناسایی کنند. آنها همچنین ممکن است از میانگین متحرک طولانیمدت و کوتاهمدت استفاده کنند و مراقب متقاطعها باشند تا یک معکوس احتمالی را نشان دهند.

وقت خود را صرف کنید و یک استراتژی تجارت رمزنگاری ایجاد کنید.

ایجاد یک استراتژی معاملاتی رمزنگاری مناسب برای اهداف مالی و نوع شخصیت شما کار آسانی نیست. پس از بررسی برخی از محبوبترین تکنیکهای معاملات ارزهای دیجیتال، امیدواریم بتوانید تعیین کنید که کدام یک برای شما بهتر عمل میکند.

ژورنالی داشته باشید که نتایج معاملات خود را در آن ثبت کنید تا به راحتی تعیین کنید کدام یک واقعاً موفق هستند و کدام یک نه. هر یک از تکنیک های معاملاتی را که به کار می گیرید دنبال کرده و پیگیری کنید. مراقب باشید از قوانین از پیش تعریفشدهای که برای خود تعیین میکنید منحرف نشوید تا مشخص کنید کدام رویکردها نتایج دلخواه را به بار میآورند و کدام نه.

کلام پایانی

بنابراین اینها برخی از بهترین استراتژی های معاملات آتی ارزهای دیجیتال بودند. به عنوان یک معامله گر، باید استراتژی های مختلف را امتحان کنید، تحلیل تکنیکال را یاد بگیرید و مدیریت صحیح پول را دنبال کنید. همچنین اگر امکان یادگیری تحلیل درست از بازار نوسانی ارز دیجیتال را ندارید می توانید با عضویت در کانال سیگنال ارز دیجیتال پرشین الیت به مطمئن ترین سیگنال های بروز شده از سراسر جهان دسترسی داشته باشید.

دیدگاه شما